هرگاه شرکت برای توسعه فعالیتهای خود به منابع مالی جدید نیاز داشته باشد، با پیشنهاد هیئت مدیره، سهامداران شرکت ، افزایش سرمایه را در جلسه مجمع عمومی فوقالعاده مورد بررسی و رأیگیری قرار میدهند تا سرمایه شرکت به میزان مورد نظر افزایش یابد.

چطور از افزایش سرمایه شرکتها اطلاع پیدا کنیم؟

شرکتها قبل از افزایش سرمایه، ابتدا معمولا مدارک و مستندات افزایش سرمایه را روی سامانه کدال (codal.ir) ارسال میکنند. همچنین چند روز قبل از بسته شدن نماد و برگزاری مجمع عمومی فوق العاده افزایش سرمایه، آگهی برگزاری مجمع روی سایت ذکرشده قرار میگیرد.

روشهای افزایش سرمایه کدام است؟

الف) از محل سود انباشته و اندوخته طرح و توسعه در قالب سهام جایزه

ب) از محل آورده نقدی و مطالبات در قالب حق تقدم

ج) از محل صرف سهام.

در روش اول شرکت، سهام جدید ناشی از افزایش سرمایه را به سهامداران میدهد و برای این کار نیازی به پرداخت وجه توسط سهامداران نمیباشد. در این حالت شرکت به دلیل اینکه سود انباشته قابل توجهی دارد، تصمیم میگیرد از محل سود انباشته افزایش سرمایه خود را انجام دهد.

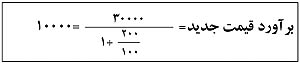

در نهایت شرکت پس از افزایش سرمایه، سود سهمی (سهام جایزه) به سهامداران خود پرداخت میکند. پس از افزایش سرمایه برآورد قیمت جدید سهام را میتوان به صورت زیر انجام داد:

در روش دوم شرکت، سهام جدید ناشی از افزایش سرمایه را به ازای دریافت ۱۰۰۰ ریال برای هر حق تقدم (به قیمت اسمی سهم) به سهامداران میفروشد. در این حالت شرکت یا سود انباشته کافی ندارد و یا تصمیم استفاده از سود انباشته را برای افزایش سرمایه ندارد.

بنابراین هیاتمدیره شرکت با تصویب مجمع فوقالعاده تصمیم میگیرد از محل آورده نقدی یا مطالبات سهامداران افزایش سرمایه خود را انجام دهد. بنابراین شرکت به منظور افزایش سرمایه ابتدا به سهامداران خود این حق را میدهد تا افزایش سرمایه دهند و این حق را به صورت برگههایی با نام حقتقدم به سهامداران خود اعلام میکند.

سهامدار باید پس از دریافت حقتقدم، آن را پر کرده و برای شرکت ارسال کند. در این حالت سهامدار باید به ازای هر سهم جدید مبلغ یک هزار ریال (قیمت اسمی سهم) نیز به حساب شرکت واریز کند. البته در صورتی که سهامدار مطالباتی از شرکت داشته باشد، میتواند از محل مطالبات این مبلغ را پرداخت کند، پس از افزایش سرمایه برآورد قیمت جدید سهام را میتوان به صورت زیر انجام داد:

برآورد قیمت جدید = (نسبت افزایش + ۱) ÷ قیمت قدیم + (۱۰۰۰× نسبت افزایش)

در روش سوم با سلب حق تقدم سهامداران، سهام جدید ناشی از افزایش سرمایه به قیمت بازار مورد پذیرهنویسی کلیه متقاضیان قرار میگیرد.

مثال: قیمت سهام شرکتی ۳۰ هزار ریال است. این شرکت ۲۰۰ درصد افزایش سرمایه میدهد. قیمت جدید سهم چقدر خواهد بود؟

الف) از محل سود انباشته

ب) از محل آورده نقدی یا مطالبات

در چه صورت افزایش سرمایه شرکت به سهامداران تعلق میگیرد؟

افزایش سرمایه به سهامداری تعلق میگیرد که در تاریخ اجرای مصوبه مجمع عمومی فوقالعاده شرکت مبنی بر افزایش سرمایه، مالک سهام شرکت باشد.

اوراق جدید ناشی از افزایش سرمایه شرکت را چگونه میتوان دریافت کرد؟

برای اطلاع از نحوه دریافت اوراق جدید ناشی از افزایش سرمایه هر شرکت پذیرفته شده در بورس میتوان با قسمت اطلاعرسانی تالارهای معاملاتی و یا با امور سهام شرکت مربوطه ارتباط برقرار کرد.

گواهی حقتقدم خرید سهام چیست؟

سهامداران یک شرکت، به نسبت سهم خود، مالک آن شرکت محسوب میشوند و در خرید سهام جدید شرکت نیز در اولویت قرار دارند. به این اولویت، حق تقدم خرید سهام میگوینـد.

البته فقط زمانی که یک شرکت از محل آورده نقدی افزایش سرمایه میدهد، به سهامداران شرکت (نسبت به تعداد سهامی که دارد) حقتقدم خرید سهام، تعلق میگیرد.

حق تقـدم، چه جذابیتی برای سهامداران فعلی شرکت دارد؟

حتما به خاطر دارید که گفتیم قیمت سهام اغلب شرکتها در بورس، بیشتر از قیمت اسمی آنهاست، به عنوان مثـال، اگرچـه قیمت اسمی سهام شرکت الف ۱۰۰ تومان است، اما ممکن است قیمت این سهم در بورس، ۱۵۰ تومان باشد. در این صورت، قیمت بازار سهام شرکت الف، ۵۰ تومان بیشتر از قیمت اسمی آن خواهد بود، بنابراین، سهامداران فعلی این شرکت با خرید سهام جدید، در واقع ۵۰ تومان به ازای هر سهم سود بدست میآورند، سودی که تنهـا به سهامداران فعلی شرکت تعلق دارد.

۵۰ =۱۰۰ – ۱۵۰

سهامداران فعلی چگونه از تصمیم شرکت برای افزایش سرمایه مطلع میشوند؟

پس از آنکه موضوع افزایش سرمایه شرکت در مجمع فوقالعاده به تصویب رسید، موضوع در روزنامه کثیرالانتشاری که به عنوان روزنامه رسمی شرکت انتخاب شده، منتشر میشود تا همه سهامداران از این تصیم مطلع شوند. همچنین فرمی برای سهامداران آن شرکت ارسال شده و از آنها درخواست میشود تا درصورت تمایل به استفاده از حق تقدم خود برای خرید سهام جدید، فرم مذکور را تکمیل و برای شرکت ارسال نمایند. به این فرم، اصطلاحا گواهی حق تقدم خرید سهام گفته میشود.

آیا سهامداران فعلی یک شرکت، ملزم به استفاده از حق تقدم خود هستند و درصورت استفاده نکردن از حق تقـدم، از کسب سود ناشی از مابهالتفاوت قیمت اسمی و قیمت بازار سهم محروم خواهند شد؟

سهامداران شرکت پس از دریافت گواهی حق تقدم خرید سهام، میتوانند به یکی از سـه روش زیر اقدام کنند:

۱- فرم استفاده از حقتقدم را در مهلت تعیین شده (که معمولا ۶۰ روز است) تکمیل و برای شرکت ارسال کنند. این اقدام به منزله تمایل سهامدار به مشارکت در افزایش سرمایه شرکت است. بنابراین وی باید علاوهبر تکمیل فـرم، به ازای هر حقتقدم ، مبلغ ۱۰۰ تومان (قیمت اسمی سهام) را به حساب شرکت واریز نمایند تا سهام جدید، به نام آنها صادر شـود.

۲- برخی از سهامداران ممکن است به علت عدم اطلاع از افزایش سرمایه شرکت و یا هر دلیل دیگر، در مهلت تعیین شده هیچ اقدامی نکنند. در این حالت، شرکت پس از پایان مهلت مقرر، حقتقدم باقیمانده را با قیمت روز بازار، در بورس فروخته و مابه التفاوت قیمت اسمی و قیمت بازار را به حساب سهامدارانی که از حق تقدم خود استفاده نکردهاند، واریز میکند.

۳- دسته سوم از سرمایهگذاران، افرادی هستند که گواهی حق تقدم خرید سهام خود را در بورس میفروشند. این گروه از سهامداران میتوانند برای فروش گواهی حق تقدم سهام خود، به یکی از شرکتهای کارگزاری بورس مراجعه و این گواهی را به قیمت روز بازار، به فروش برسانند. قیمت گواهی حق تقدم در بورس، معمولا معادل تفاوت قیمت اسمی (۱۰۰ تومان) و قیمت بازار سهم است. بنابراین، اگر مثلا قیمت سهام شرکت الف در بورس، ۱۵۰ تومان باشد، قیمت گواهی حق تقدم خرید سهام شرکت الف در بورس، حدودا ۵۰ تومان خواهد بود:

۵۰ =۱۰۰ – ۱۵۰

طبیعتا گواهی حق تقـدم خرید سهام، برای آندسته از سرمایهگذارانی که انتظار دارند قیمت سهم مذکور در آینده با افزایش مواجه شـود، جذابیت دارد، زیرا با خرید این گواهی، میتوانند سهامدار شرکت مذکور شوند.

از آنجا که گواهی حق تقدم خرید سهام نیز همانند سهام، در بورس داد و ستد میشود، بنابراین یک ورقه بهادار به شمار میرود.

نکته قابل توجه اینکه در هر صورت، مزایای ناشی از حق تقدم، به سهامداران شرکت تعلق دارند و حتی درصورت عدم استفاده آنها از حق تقدم، آنها از کسب این مزایـا محروم نخواهنـد شد، اگرچه برخی سهامداران ترجیح میدهند با دریافت سهام جدید، از این مزایا استفاده کنند و برخی دیگر، با فروش گواهی حق تقدم خود در بورس.

چه زمانی شرکت موظف است به اجبار سرمایه خود را کاهش دهد؟

اگر بر اثر زیانهای وارده حداقل نصف سرمایه شرکت از بین برود، هیأت مدیره مکلف است بلافاصله مجمع عمومی فوقالعاده صاحبان سهام را دعوت نماید تا موضوع انحلال یا بقاء شرکت مورد شور و رأی واقع شود. هرگاه مجمع مزبور رأی به انحلال شرکت ندهد باید در همان جلسه سرمایه شرکت را به مبلغ سرمایه خود کاهش دهد.

چالش ها و مزایای افزایش سرمایه

نویسنده: محمد حسین عبدالرحیمیان

سهام عادی هیچگاه به سررسید نمی رسند. این نوع سهام یکی از منابع دایمی تامین مالی به حساب می آیند.

انتشار و فروش سهام جدید باعث خواهد شد که انعطاف پذیری مدیریت شرکت از لحاظ تامین سرمایه در آینده بیش تر شود. یکی از استراتژی های متداول این است که شرکت ها برای تهیه سرمایه به منظور بازپرداخت بدهی های کوتاه مدت خود، سهام جدید منتشر می کنند. استراتژی دیگر این است که شرکت ها از طریق انتشار سهام عادی درصدد برمی آیند تا نسبت بدهی ها به حقوق صاحبان سهام شرکت را پایین آورند و سپس با استفاده از مزیت حاصل، اقدام به انتشار اوراق قرضه کنند.

شرکت الزام قانونی به پرداخت سود به سهام داران عادی خود ندارد، بنابراین انتشار سهام عادی ریسک ورشکستگی و ریسک مالی شرکت را افزایش نمی دهد.

می توان به سرعت و بدون تحمل هزینه زیاد سهام عادی را منتشر و به بازار عرضه کرد. این کار از طریق اعطای گواهی حق تقدم به سهام داران موجود و استفاده از خدمات مؤسسات تامین سرمایه که موظف به خرید سهام عادی که پذیره نویسی نشده اند هستند، صورت می گیرد. اگر قیمت پذیره نویسی کم تر از قیمت جاری بازار سهام باشد، سهام داران از خرید سهام جدید استقبال خواهند کرد.

برای اکثر شرکت ها وضع به گونه ای است که با انتشار و عرضه سهام عادی جدید، در مالکیت و کنترل شرکت تغییری صورت نمی گیرد. سهام داران کنونی شرکت می توانند با استفاده از حق تقدم خرید، درصد مالکیت خود را حفظ کنند یا با مراجعه به بازار، سهام بیش تری بخرند.

معایب افزایش سرمایه

هزینه خاص سرمایه متعلق به سهام عادی در مقایسه با سایر ابزار تامین مالی، بیش تر است. این به آن معنی است که سهام عادی یک منبع گران قیمت تامین مالی است و باعث افزایش هزینه سرمایه شرکت می شود. بنابراین بهتر است شرکت هایی از این منبع استفاده کنند که دارای فرصت های سرمایه گذاری بسیار سودآور باشند.

سود سهام عادی پس از کسر مالیات پرداخت می شود در حالی که بهره اوراق قرضه هزینه قابل قبول مالیاتی است. بنابراین پرداخت سود سهام باعث صرفه جویی مالیاتی برای شرکت نمی شود.

شاید شرایط مندرج در اوراق قرضه شرکت به گونه ای باشد که میزان پرداخت سود سهام عادی را محدود کرده باشد. وجود این نوع قید و بندها باعث خواهد شد که انتشار سهام عادی جدید با مشکلاتی مواجه شود. این قید و بندها می توانند دست کم هزینه سرمایه متعلق به سهام عادی را افزایش دهند.

اگر شرکتی که سهامش در دست افراد محدودی است (سهامی خاص) بخواهد سهام جدیدی منتشر کند، در مساله مالکیت و کنترل شرکت مشکلات نسبتاً زیادی به وجود خواهد آمد. در چنین شرایطی، سهام داران که تقریباً همه از مدیران شرکت هستند، ممکن است وجوه لازم را جهت مشارکت در افزایش سرمایه نداشته باشند و در این صورت درصد مالکیتشان در شرکت کاهش خواهد یافت.

انتشار سهام عادی جدید باعث خواهد شد که موقتاً سود هر سهم کاهش یابد. کاهش سود هر سهم بر قیمت سهام آثار منفی خواهد داشت.

همچنان که می دانیم در تئوری های مالی و بر اساس بعضی مدل های علمی، قیمت اوراق بهادار از جمله سهام عادی از طریق محاسبه ارزش فعلی جریانات نقدی آتی آن ها به دست می آید. به عبارتی برای تعیین ارزش اوراق بهادار باید میزان جریانات نقدی ناشی از اوراق بهادار را همراه با زمان دریافت آن ها تعیین کرد و سپس با توجه به «نرخ تنزیلی» که با میزان ریسک این گونه اوراق بهادار متناسب باشد، ارزش فعلی آن ها را محاسبه کرد. چون نرخ تنزیل یا نرخ بازده مورد انتظار سرمایه گذاران تابعی از میزان ریسک یا عدم اطمینان نسبت به جریانات نقدی آینده است، بنابراین نرخ تنزیل مورد استفاده باید با ریسک جریانات نقدی متناسب باشد.

با توجه به توضیحات فوق می توان نتیجه گرفت که به طور کلی قیمت بازار سهام به دو عامل اساسی سود و ریسک بستگی دارد. چنانچه شرکت افزایش سرمایه را جهت تامین مالی پروژه های سودآور نیاز داشته باشد سود شرکت نیز در دوره های آتی افزایش خواهد یافت و به این خاطر تاثیر مثبتی بر قیمت سهام خواهد گذاشت، اما چنانچه این وجوه در پروژه های با ریسک بالا و نیز مبهم در سودآوری مورد استفاده قرار گیرد شاید نتوان به افزایش سود سهام شرکت در آینده امیدوار بود و این رویداد می تواند تاثیر منفی بر قیمت سهام داشته باشد.

در یک تقسیم بندی کلان ریسک را می توان به دو جزء سیستماتیک و غیرسیستماتیک تقسیم کرد. تحقیقات انجام شده در ایران نشان می دهد که ریسک سیستماتیک و غیرسیستماتیک در سال های بعد از افزایش سرمایه نسبت به سال های قبل از آن نه تنها افزایش نداشته بلکه کاهش نیز داشته است یا حداکثر بدون تغییر باقی می ماند.متاسفانه در سنوات گذشته به دلیل نبود _تحلیلگران مالی متخصص در بازار سرمایه پدیده افزایش سرمایه با استقبال شدید سهام داران روبه رو و در نتیجه رشد کاذب قیمت ها و پیامد آن منجر به ترکیدن این حباب در دوره های بعد شد.

اما خوشبختانه در یکی، دو سال اخیر نگاه سهام داران به رویداد افزایش سرمایه علمی تر شده و چنانچه بدانند این تامین مالی به مصرف فعالیت های سودآور و با بازده بالا می رسد نسبت به آن واکنش مثبت نشان داده و قیمت سهام را افزایش می دهند اما چنانچه تشخیص مثبتی نسبت به نحوه تخصیص این وجوه نداشته باشند نسبت به آن واکنش منفی نشان داده و قیمت سهام در بازار کاهش می یابد.

به شکل تئوریک افزایش سرمایه نباید تاثیری در ثروت سهام داران ایجاد کند، لیکن انتظارات مثبت و منفی در مورد نحوه مصرف این وجوه است که می تواند افزایش یا کاهش ثروت سهام داران را به دنبال داشته باشد.

در گذشته به دلیل نبود قابلیت معاملات مجدد حق تقدم، قیمت آن با قیمت محاسباتی اختلاف فاحشی داشت اما با مرتفع شدن این موضوع، اختلاف فاحش کاهش یافته و بقیه تفاوت به این خاطر است که حق تقدم تا زمان ثبت نمی تواند مزایای سهام را دارا باشد.

در یکسال گذشته به دلیل وجود ریسک بالا در بازار و عدم تزریق نقدینگی جدید به آن استقبال از رویداد افزایش سرمایه در میان سرمایه گذاران وجود نداشته است و چنانچه در موارد محدودی این عمل انجام می گرفت سهام داران قدیمی برای تامین مالی جهت شرکت در افزایش سرمایه مجبور به فروش دیگر سهام خود بودند که این امر به منفی شدن بیش تر بازار کمک می کرد.

منبع : https://www.bourseiness.com/13416/faq-61