بستن حساب ها و تهیه صورت های مالی از جمله خدمات حسابداری و مالی : حسابداری و امور مربوط به آن از اجزای مختلف و متنوعی تشکیل شده که هر جز باید در یک دوره زمانی مشخص انجام شود داده ها در این حرفه از زمانی که به صورت خام وارد سیستم میشوند تا وقتی که به صورت یک گزارش نهایی درمی آیند عملیات های مختلفی روی آنها صورت گرفته و هر کدام با هدف مشخص و خاصی انجام میشود .

برخی از این عملیات های در ابتدا و طول دوره مالی انجام میشوند و برخی دیگر در پایان سال مالی مورد بررسی و محاسبه قرار میگیرند . بستن حساب ها فعالیت و عملیاتی است که در پایان دوره مالی و یا در طول آن انجام میشود.

در حسابداری بستن حساب ها چه مفهومی دارد ؟

حسابداری از حساب های مختلفی تشکیل شده است که در پایان دوره مالی همه این حساب ها باید صفر شوند یعنی حساب های دارای مانده بدهکار ، مانده نهاییشان بستانکار میشود و حساب هایی که مانده نهایی بستانکار دارند بدهکار می گردند این فرایند در حسابداری بستن حساب ها یا صفر کردن مانده انها نامیده میشود . برای تصمیم گیری های مالی و مدیریتی در پایان سال این صفر کردن حساب ضرورت داشته و باید برای همه حساب ها انجام شود .

در عملیات حسابداری چه حساب هایی باید بسته شوند ؟

در حسابداری سه نوع حساب به نام حساب های دایمی ، حساب های موقت و حساب های مخلوط وجود دارد که در شرایط لازم هر سه اینها باید بسته شوند البته حساب های مخلوط با شرایطی به حساب های دایم یا موقت تبدیل میشوند و در انتهای سال مالی فقط حساب های موقت و دایمی بسته خواهند شد .

حساب های مالی در چه زمان هایی ممکن است بسته شوند ؟

بستن حساب های مالی فقط در پایان سال انجام نمیشود و ممکن است در طول دوره مالی هم بنا به دلایلی این کار لازم بوده و انجام شود . بستن حساب ها در طول دوره مالی در شرایطی انجام میشود که مثلا برخی مشتریان باقیمانده بدهی خود را پرداخت نکرده و حساب آنها نیمه کاره می ماند در نتیجه شرکت با بستن حساب وی در واقع مطالبه خود را جزو معوقات سوخت شده قرار می دهد اما در پایان دوره مالی برای مشخص شدن میزان سود و زیان و انتقال برخی حساب ها به سال بعد حسابداران اقدام به بستن حساب ها خواهند نمود.در پایان سال حساب های موقت بسته شده و حساب های دایمی هم پس از بسته شدن به سال مالی بعد منتقل میشود .

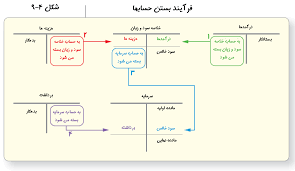

حسابداری تا رسیدن به مرحله بستن حساب ها چه چرخه هایی را طی می کند ؟

- در مرحله اول کلیه اطلاعات مالی و جزییات مربوط به ان در موسسه گرد اوری و طبقه بندی و مرتب میشود.

- پس از ان این اطلاعات مورد تجزیه و تحلیل قرار گرفته و رویدادهای مالی و عملیات های مربوط به آن ارزیابی شده و تحلیل می گردند .

- در مرحله بعد کلیه ثبت های لازم در دفاتر قانونی شامل دفتر روزنامه به صورت کاملا دقیق و با تمام جزییات انجام میشود .

- بعد از ان اطلاعات از دفتر روزنامه به دفتر کل منتقل شده و حسب نیاز جزییات تکمیل می گردند.

- آماده سازی تراز آزمایشی بعد از ان که اطلاعات به دفتر کل منتقل گردید انجام میشود

- بعد از مشخص شدن تراز آزمایشی حساب های دفتر کل تعدیل و اصلاح شده و اشتباهات برطرف میشوند .

- وقتی که حساب های دفتر کل اصلاح و تعدیل شد حالا نوبت به تهیه تراز آزمایشی اصلاح شده می رسد و با استفاده از ان صورت سود و زیان و صورت تغییرات سرمایه تهیه می گردد .

- در این مرحله نوبت به بستن حساب های موقت می رسد و وقتی حساب های موقت بسته شدند تراز اختتامیه هم تهیه شده و ثبت های لازم انجام میشود .

- در مرحله اخر ترازنامه شرکت تهیه شده و حساب های دایمی بسته و به سال بعد منتقل می گردند .

در یک حسابداری حرفه ای و مطابق با اصول مراحل بالا باید یک به یک و به طور کامل انجام شده تا درنهایت ترازنامه بدست امده قابل استناد باشد هر کدام از این مراحل که انجام نشود یا اینکه دچار نقص و اشتباه گردد ترازنامه ای که در پایان بدست می آید ارزش محاسباتی نداشته و برای تصمیمات مدیریتی و مالی قابل استناد نخواهد بود .

حساب های موقت در شرکت های خدماتی چگونه بسته میشود ؟

حساب های موقت در پایان سال مالی بسته شده و به سال بعد منتقل نمیشوند این حساب ها در انواع درآمد ، هزینه ها و برداشت وجود داشته و طی مراحل ذیل بسته میشوند :

در مرحله اول حساب درامد بسته میشود

برای بستن حساب های موقت از حساب خلاصه سود وزیان استفاده می کنیم در این حالت حساب درآمد را بدهکار و حساب خلاصه سود و زیان بستانکار می کنیم . قطعا حسابداران باید مفهوم درست بدهکار و بستانکار را بدانند . حساب خلاصه سود و زیان یک حساب واسط است.

مرحله دوم حساب هزینه ها باید بسته شوند

بعد از انکه جمع هزینه ها بدست امد حساب سود و زیان را با جمع هزینه ها بدهکار کرده و بعد از آن تمام حساب های هزینه و حساب های مربوط به ان را بستانکار می نماییم .

حالا باید خود حساب خلاصه سود وزیان بسته شود

خلاصه حساب سود وزیان که مشخص شد مانده ان را مشخص می کنیم اگر مانده ان بستانکار باشد آن را بدهکار می کنیم و حساب سرمایه را بستانکار می نماییم و حساب خلاصه سود و زیانی که بستانکار بشود سود محسوب شده و در تعاریف حسابداری سود نامیده میشود . حالت دیگر این است که اگر مانده حساب سود وزیان بدهکار شود آن را بستانکار کرده و سرمایه را بدهکار میکنیم در این حالت حساب سود و زیان ،زیان نامیده میشود .

مرحله اخر بستن حساب برداشت است

در مرحله آخر بستن حساب های موقت حساب سرمایه را بدهکار و حساب برداشت بستانکار میشود . حساب سرمایه باید برابر با مانده حساب برداشت بدهکار گردد .

حساب های دایمی ، موقت و مخلوط به چه حساب هایی گفته میشوند ؟

حساب های موقت همه حساب هایی را شامل میشود که به درآمد و هزینه مربوط میشوند این حساب ها شامل ، حساب فروش ، هزینه حقوق ، دستمزد ، آب ، برق ، تلفن و غیره بوده که در پایان سال مالی به طور کامل بسته شده و به سال بعد منتقل نمیشوند اما حساب های دایم به حساب هایی اطلاق میشوند که به دارایی ، بدهی و حقوق صاحبان سهام مربوط میشوند این حساب ها مانند موجودی نقد بانک ، حساب های دریافتنی و سرمایه و برخی دیگر بوده که در پایان سال مالی بسته شده و به سال بعد منتقل میشوند و در اخر اینکه حساب های مخلوط حساب هایی هستند که به پیش پرداخت اجاره و پیش دریافت درآمد مربوط میشوند که البته می توانند موقت یا دایمی باشند و انهایی که موقت هستند مانند حساب های موقت با انها رفتار شده و مواردی که دایم می باشند مانند حساب های دایم بسته شده و به سال مالی بعد منتقل میشوند .

در حسابداری حساب های دایم چگونه بسته میشوند ؟

برای بستن حساب های دایمی و انتقال آنها به سال بعد باید ابتدا حساب های ذخیره مالیات ، اندوخته قانونی و برخی دیگر شناسایی و ثبت های مربوط به آنها انجام شود . برای دست اوردن میزان مالیات باید بر اساس ضریب ارائه شده توسط سازمان امور مالیاتی عمل شود یعنی مثلا اگر در پایان سال مشخص شود سود سالانه ۴۰۰۰۰۰۰۰۰ ریال بوده است مالیات تعلق گرفته طبق قانون باید ۲۵ درصد این مبلغ باشد که معادل ۱۰۰۰۰۰۰۰۰ ریال خواهد بود در نتیجه ذخیره مالیات عملکرد ۱۰۰۰۰۰۰۰۰ ریال در نظر گرفته میشود این مبلغ توسط خود شرکت محاسبه شده است و علی الحساب می باشد بعد از بررسی اسناد و مدارک مالی توسط ممیزین مالیاتی ممکن است این مبلغ تغییر نماید .

ذخیره یا اندوخته قانونی بخشی از سود خالص شرکت و بنگاه اقتصادی می باشد یعنی در پایان هر سال مالی با مشخص شدن میزان سود ۵ درصد ان باید به عنوان اندوخته قانونی در نظر گرفته شود و این روند ادامه یابد تا میزان اندخته قانونی به ده درصد سرمایه کل شرکت برسد بعد از آن دیگر به لحاظ قانونی نیازی به برداشتن این اندوخته ۵ درصدی در سال نمی باشد ولی صاحبان سرمایه می توانند کماکان به این کار ادامه دهند و اندخته قانونی خود را بیشتر نمایند.

یکی از کارهای مهمی که حسابداران ماهر باید بلد بوده و بتوانند ان را به خوبی انجام دهند تهیه صورت های مالی می باشد. صورت های مالی گزارشات تخصصی در مورد اطلاعات مالی بوده که از اسناد و مدارک مالی و حسابداری منتج میشود . این صورت ها با توجه به نوع شغل و بنگاه اقتصادی می تواند انواع مختلفی داشته باشد مثلا صورت ترازنامه ، درامد و هزینه ها ، صورت وضعیت عملکرد ، صورت سود و زیان ، صورت سود و زیان جامع و صورت جریان وجوه نقد و برخی دیگراز این جمله اند .

این صورت های بیانگر وضعیت یک شرکت در یک دوره مالی مشخص هستند و باید بر اساس استاندارد های حسابداری تهیه گردند. این صورت ها با بیان وضعیت عملکردی شرکت امکان تصمیم گیری های مالی و مدیریتی را برای سهامدارن و مدیران ارشد فراهم می کنند .

در حسابداری صورت های مالی به چند دسته تقسیم میشوند ؟

- ترازنامه

- صورت حساب سود و زیان

- صورت گردش وجوه نقد

- صورت سود و زیان جامع

در تهیه صورت های مالی چه مواردی باید مورد توجه قرار بگیرد ؟

- در درجه اول حسابدار باید بداند تهیه این صورت ها باید بر اساس اسناد و مدارک حسابداری موجود در شرکت تهیه شوند .

- این صورت ها باید طوری تهیه شوند که شرکت تداوم داشته و به فعالیت خود ادامه می دهد .

- تهیه صورت های مالی باید با احتیاط و با در نظر گرفتن اصل محافظه کاری به صورتی که منافع شرکت تامین گردد تهیه گردند .

- در خواست هر گونه اطلاعات اضافی در مورد این صورت های مالی باید در یادداشت های پیوست لحاظ گردد.

ترازنامه یکی از صورت های مالی در شرکتها می باشد

این صورت مالی از یکسری اجزا تشکیل شده است که شامل دارایی ها ، بدهی ها و سرمایه یا حقوق صاحبان سهام می باشد ترازنامه در واقع بیان کننده میزان دارایی ها و بدهی های بنگاه اقتصادی بوده و یک دید کلی در مورد شرکت به مدیران ارائه می دهد و مدیران می توانند بر اساس این گزارش در مورد میزان سرمایه گذاری های سال بعد ، تولید و هزینه های خود تصمیم گیری نمایند.

دارایی ها در شرکت ها و بنگاههای اقتصادی به چند دسته تقسیم میشوند ؟

- دارایی های ثابت : دارایی هایی هستند که در یک مدت زمان کوتاه و یک ساله به وجه نقد تبدیل نمیشوند اما به طور مستقیم در فرایند تولید نقش داشته و بدون حضور آنها تولیدی صورت نخواهد گرفت این دارایی ها مانند ماشین آلات ، تجهیزات ، لوازم ، ساختمان محل شرکت و غیره می باشند ویژه گی دیگر این دارایی ها این است که مستهلک میشوند و به مرور زمان از ارزش آنها کاسته میشود و برخی از این دارایی ها نامشهود بوده و یکجور حق معنوی هستند مانند حق اختراع یا اکتشاف و غیره

- دارایی های جاری : دارایی هایی هستند که در یک بازه یکساله یا کوتاهتر به وجه نقد تبدیل میشوند برخی از انها مانند وجه نقد موجود در حساب بانک شرکت ، سرمایه گذاری های کوتاه مدت ، اسناد دریافتنی ، اوراق بهادر قابل فروش بوده و به این نوع دارایی ها دارایی های در گردش هم گفته میشود .

بستن حساب ها و تهیه صورت های مالی از وظایف مهم حسابداران در شرکت ها و بنگاهای اقتصادی بوده و البته پیرو ثبت و نگهداری اسناد و مدارک رویداد های مالی و عملیات های حسابداری انجام میشود . این فعالیت مالی در واقع بیان افق اینده شرکت بوده و تصمیم گیری های کلان بر اساس این گزارشات گرفته میشود برای همین حسابداران باید نسبت به تهیه این اسناد تعهد و دقت کافی داشته باشند .

صاحبان شرکت ها یا بنگاههای اقتصادی می توانند برای تهیه صورت های مالی یا بستن حساب های پایان سال خود از موسسات خدمات مالی و حسابداری هم کمک گرفته یا کلا کار را به انها بسپارند . موسسه خدمات مالی محاسبان تلاشگر خبره می تواند علاوه بر انجام تمام مراحل بستن حساب ها و تهیه صورت های مالی نسبت به انجام صحیح ان توسط حسابداران شرکت هم نظارت کامل داشته باشد.

منبع : http://mohasebankhebreh.com/1944