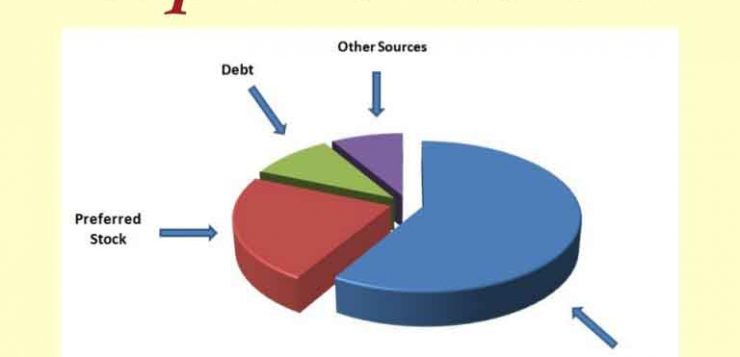

برای شروع هر پروژه نیاز به منابع مالی وجود دارد. این منابع مالی میتواند از طریق سرمایه شخصی و شراکت با دیگران تأمین شده یا قرض (وام) گرفته شود. به ترکیب خاصی از این دو مورد شامل بدهی بلندمدت و کوتاه مدت شرکت، حقوق صاحبان سهام عادی و حقوق صاحبان سهام ممتاز ساختار سرمایه گفته میشود. درواقع ساختار سرمایه به ترکیب خاصی از بدهی بلندمدت و حقوق صاحبان سهام که برای تأمین مالی عملیات شرکت مورداستفاده قرار میگیرد، اطلاق میشود. ساختـار سرمایه نشان میدهد که چگونه شرکت منابع مالی موردنیاز همه عملیات شرکت و رشد خود را با استفاده از راههای مختلف تأمین میکند.

بدهی به فرم توزیع اوراق مشارکت یا سفته های بلندمدت قابل پرداخت ارائه میشود، درحالیکه حقوق صاحبان سهم بهعنوان سهام عادی، سهام ممتاز یا سود انباشته طبقهبندی میگردد. بدهی کوتاهمدت مثل نیازمندیهای سرمایه در گردش بهعنوان بخشی از ساختار سرمایه در نظر گرفته میشود.

مشکل اصلی برای مدیران مالی شرکت ها تصمیمگیری راجع به این است که چه مقدار پول باید قرض گرفته شود و بهترین ترکیب بدهی و حقوق صاحبان سهام چیست. مدیران مالی همچنین باید ارزانترین منابع مالی برای شرکت را بیابد.

ساختار سرمایه همچنین با عنوان ساختار مالی نیز شناخته میشود.

ساختار سرمایه به مقدار جریان نقدی شرکت که به طلبکاران میرسد و مقداری که به سهامداران میرسد، تقسیم میشود. هر کسبوکاری بسته به نیازها و هزینههایش ترکیب متفاوتی خواهد داشت؛ بنابراین، هر شرکت نسبت بدهی به حقوق صاحبان سهم مخصوص به خودش را خواهد داشت.

اگر شرکت را مانند یک کیک در نظر بگیریم، ساختـار سرمایه مشخصکننده چگونگی تقسیم آن کیک است. ساختـار سرمایه مشخصکننده آن است که چند درصد از وجوه موردنیاز شرکت از طریق وام و چند درصد از طریق شراکت و سهامداران تأمین شود. موضوعی که در اینجا از اهمیت بالایی برخوردار است، ترکیب بهینه بدهی و حقوق صاحبان سهام است. در نظر گرفتن انواع هزینه مانند هزینه انتشار سهام، هزینه مذاکره با شرکتهای تأمین سرمایه، هزینههای وامگیری از شرکتهای داخلی و بینالمللی و … از اهمیت بسیاری برای مدیران مالی برخورداراست.

نسبت یک شرکت از بدهیهای کوتاه مدت و بلندمدت در هنگام تحلیل ساختار سرمایه در نظر گرفته میشود. وقتی مردم به ساختار سرمایه اشاره دارند احتمالاً منظورشان نسبت بدهی ها به حقوق صاحبان سهام شرکت است که تصویری کلی از میزان ریسکی بودن سرمایه گذاری در شرکت نشان میدهد. معمولاً سرمایه گذاری در شرکتی که عمده تأمین مالی آن از طریق بدهی های مختلف انجام میشود، چون تقریباً اهرم بالایی دارد، ریسک بیشتری را با خود به همراه خواهد داشت.

منبع : http://www.tabnak.ir/fa/news/642278