نگاهی به مشکلات بازار سرمایه و راهحلهای دولت؛

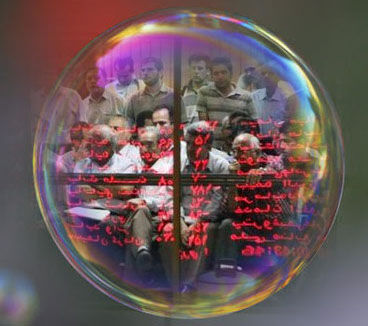

بورس چگونه از حباب خارج میشود؟

تهران- ایرناپلاس- نقد شدن تنها پنج درصد از ارزش کل بازار سهام، بیش از ۴۰۰ هزار میلیارد تومان نقدینگی بیثبات ایجاد میکند که میتواند موجب ایجاد تلاطم فزاینده در هر بازاری شود. بنابراین برخی گامهای جدید دولت در زمینه بازار سهام را میتوان پاسخی به تقاضای فعالان این بازار و راهی برای آرام گرفتن نقدینگی در بورس تلقی کرد.

آمارهای منتشر شده توسط بانک مرکزی نشان میدهد حجم کل نقدینگی کشور در پایان خردادماه امسال به بیش از ۲۶۵۷ هزار میلیارد تومان رسیده است. این موضوع، نشاندهنده افزایش بیش از ۱۸۵ هزار میلیارد تومانی نقدینگی، در بهار ۱۳۹۹ و در سه ماه نخست سال جاری است. بر این اساس، میزان رشد نقدینگی در خردادماه امسال نسبت به مدت مشابه سال گذشته ۳۴.۲ درصد بوده است.

موضوع دیگری که در رابطه با رشد نقدینگی اهمیت دارد، ترکیب اجزای آن است. نقدینگی دارای دو جزء پول و شبه پول است. پول، مجموع اسکناس، مسکوکات و حسابهای جاری است و براساس آمارهای بانک مرکزی، حجم آن در پایان خرداد سال جاری با رشد ۶۱.۵ درصدی نسبت به خرداد پارسال به بیش از ۵۰۲ هزار میلیاد تومان رسیده است. شبه پول نیز حجم کل سپردههای مدتدار را نشان میدهد، در پایان خرداد امسال با رشد ۲۹.۱ درصدی نسبت به خرداد ۹۸ به بیش از ۲۱۵۵ هزار میلیارد تومان رسیده است.

افزایش سهم پول در نقدینگی

در سه ماه نخست امسال، سهم پول در ترکیب نقدینگی در حال افزایش بوده و از ۱۷ درصد در فروردینماه، به ۱۸.۲ درصد در اردیبهشت و ۱۸.۹ درصد در خردادماه رسیده و به همین نسبت، سهم شبهپول از نقدینگی در حال کاهش بوده است.

بهنظر میرسد بخشی از پول، به بازار سهام و بورس وارد شده است. حسن قالیباف، رئیس سازمان بورس، چندی پیش از ورود بیش از ۵۰ هزار میلیارد تومان در سه ماه نخست سال جاری به بازار سهام خبر داده بود. ورود نقدینگی به بورس، نسبت به ورود آن به سایر بازارها مزایایی دارد، اما از طرف دیگر احتمال حبابی شدن بازار سهام را افزایش میدهد.

در این میان برخی اقدامات دولت در رابطه با عرضه اولیه شرکتهای دولتی و همچنین افزایش سهم شناور شرکتهای بورسی وابسته به دستگاههای دولتی میتواند مانع ایجاد حباب در بازار سهام شود.یک کارشناس بازار سرمایه میگوید برخی مصوبههای جدید در زمینه بازار سهام، پاسخی به تقاضای فعالان این بازار و راهی برای آرام گرفتن نقدینگی در بورس است.

نگرانیها درباره رشد فراتر از تصور بازار سهام

ولی نادی قمی، کارشناس بازار سرمایه، در رابطه با رشد و توسعه بازار سهام در دو سال اخیر گفت: این رشد، فارغ از انحراف یا عدم انحراف آن از ارزشهای بنیادین و اقتصادی، به اندازهای بوده که بسیاری را نسبت به چشمانداز آینده اقتصاد خوشبین کرده است.

وی ادامه داد: این دسته از کارشناسان اقتصادی معتقدند که در سایه توسعه بازار سهام، ضمن چشمانداز حکمرانی مطلوب امکان تأمین مالی کارآفرینان، شرکتهای کوچک و متوسط، پروژهها و شرکتهای بزرگ فراهم خواهد آمد و بازار بدهی نیز به عنوان یک بازار نوظهور و نوپا گسترش خواهد یافت و بنابراین بازار سرمایه به معنای واقعی خود شکل خواهد گرفت.

این کارشناس بازار سرمایه افزود: در این بین رشد فراتر از تصور بازار سهام از ابتدای سال ۱۳۹۸ تاکنون یعنی رشد ۱۰ برابری، بسیاری از کارشناسان اقتصادی را نگران کرده است.

حساسیت سیاستگذار به علامتدهی قیمتهای بازار سهام

نادی قمی با یادآوری رشد قیمتها در بازار سهام گفت: بهنظر میرسد سیاستگذاران پولی و مالی نیز در خصوص آثار علامتدهی رشد قیمتها در بازار سهام به سایر بازارها و ایجاد تلاطم در آنها حساسیت پیدا کردهاند.

وی درباره مصوبههای جدید در زمینه بازار سهام گفت: اعلام افزایش سهام شناور آزاد شرکتها، دستور فروش سهام دستگاههای اجرایی، افزایش سرمایه از محل صرف سهام و نیز بهطور همزمان، رشد سود سپردههای بانکی را میتوان در راستای مدیریت دغدغههای رشد یکباره بازار سهام تفسیر کرد.

افزایش عمق بازار سهام با عرضههای دولتی

این کارشناس بازار سرمایه با تأکید بر اینکه با افزایش عرضه دستگاههای اجرایی، ضمن تأمین کسری بودجه و افزایش سهام شناور شرکتها، به اشتهای خرید فعالان بازار سهام پاسخ داده میشود، گفت: اگرچه چنین عرضههایی موجب افزایش عمق بازار سهام میشود، اما نباید موجب ترس فعالان این بازار شود.

وی ادامه داد: این تصور که دولت به بازار سهام فقط به عنوان محل تأمین کسری بودجه خود نظر دارد و حمایت به موقع از سهام شرکتهای عرضه شده اهمیت ندارد، موجب ایجاد هراس در بین مشارکتکنندگان بازار و خروج منابع خواهد شد.

الزامات آرام گرفتن نقدینگی در بازار سرمایه

نادی قمی به نقدینگی موجود در بازار سهام اشاره کرد و گفت: نقد شدن فقط ۵ درصد از ارزش کل بازار سهام بیش از ۴۰۰ هزار میلیارد تومان نقدینگی بیثبات ایجاد میکند که میتواند موجب ایجاد تلاطم فزاینده در هر بازاری شود.

این کارشناس بازار سرمایه، توسعه بازار بدهی با افزایش فعالان این بازار، برای تعیین نرخ مناسب تأمین مالی را از الزامات آرام گرفتن نقدینگی در بازار سرمایه دانست و افزود: برای حبس نقدینگی در بازار سهام، ضمن حمایت سیاستگذار، لازم است عرضههای اولیه شرکتهای بزرگ نفتی، پتروشیمی، پالایشی، معدنی و صنعتی بر اساس یک برنامه منظم زمانبندیشده در دستور کار قرار گیرد.

برنامههای دولت برای رونق بورس

اهمیت بورس برای دولت به اندازهای رسیده که رئیس جمهوری در هفتههای اخیر در جلسههای مختلف به ضرورت توجه به این بازار سرمایه تاکید دارد.

در همین رابطه وی دیروز(سهشنبه ۷ مرداد) در جلسه ستاد هماهنگی اقتصادی دولت با یادآوری مباحث مطرح شده درباره عرضه سهام شرکتهای دولتی در بورس گفت: با طراحی و برنامهریزیهای خوبی که از سوی دستگاههای مختلف انجام شده، میتوان امیدوار بود بورس کشور در مسیر حرکتی منطقی و پایدار باشد. این فرآیند که در راستای مردمیسازی اقتصاد کشور و هدایت نقدینگی به سمت بازار سرمایه است، میتواند تولید کشور را نیز رونق ببخشد.

حجتالاسلام و المسلمین حسن روحانی، همه دستگاههای دولتی را موظف کرد براساس قواعد و دستورالعملهای مصوب ستاد درخصوص واگذاری سهام کارخانجات در بورس، اقدامات خود را تسریع بخشند.

وی از وزارت امور اقتصادی و دارایی خواست با توجه به سرمایهگذاری گستردهای که در سالهای اخیر در شرکتهای بزرگ کشور شده و ارزش سهام دولت در این شرکتها افزایش یافته، واگذاری بخشی از سهام دولت در بورس را به طور منظم و مستمر و بر اساس برنامه زمانبندی شده ادامه دهد.

روحانی با یادآوری نقش تعیینکننده شرکتهای بزرگ دولتی در سرعت بخشیدن به عرضه سهام در بورس افزود: با توجه به تجربه موفق عرضه سهام شرکتهای بزرگی در ماههای اخیر، سایر شرکتهای بزرگ نیز میتوانند این تجربه را تکرار کنند.

منبع : https://plus.irna.ir/news/83887731