مدیران بانکی با نفوذتر از رییس بانک مرکزی!

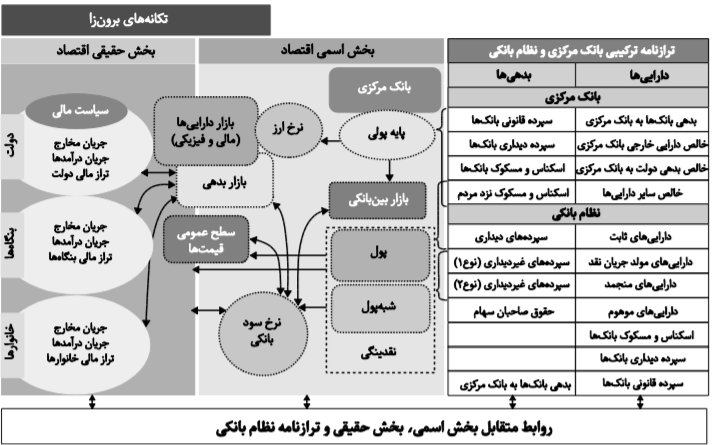

به گزارش گروه اقتصادی خبرگزاری دانشجو، ناترازی نظام بانکی معضلی دیرینه در اقتصاد ایران است که به نوبه خود ایجاد کننده مشکلات ریز ودرشت زیادی مانند میل به بنگاه داری بانکها و بالا بودن هزینه پول در اقتصاد می باشد. واقعیت آن است که سمت چپ ترازنامه نظام بانکی، شامل حقوق صاحبان سهام (سرمایه، سود انباشته و …)، بدهی به بانک مرکزی، سپرده های غیردیداری و سپرده های دیداری است. سپرده های غیردیداری نظام بانکی معادل شبه پول در سطح اقتصاد کلان است. همچنین سپرده های دیداری نظام بانکی به علاوه اسکناس و مسکوک نزد مردم، معادل پول در سطح اقتصاد کلان است. درنهایت مجموع شبه پول و پول، نقدینگی اقتصاد کلان را شکل می دهد. با توجه به اینکه سپرده های غیردیداری و دیداری نظام بانکی به عنوان اجزای نقدینگی از درجات مختلف نقدشوندگی برخوردارند، حرکت بدهی های نظام بانکی از سپرده های غیردیداری به سمت سپرده های دیداری، درجه نقدشوندگی نقدینگی در سطح اقتصاد کلان را افزایش می دهد و بالعکس. در عین حال باید توجه داشت که وجود بدهی های نظام بانکی که نقدینگی اقتصاد را شکل میدهد، به طور ذاتی متکی به داراییها در سمت راست ترازنامه نظام بانکی است.

دارایی های سیستم بانکی را می توان به پنج دسته تقسیم کرد:

۱) ثابت (جهت اداره عملیات بانک)

۲) مولد جریان نقد (تسهیلات جاری و سرمایه گذاری مولد)

۳) سپرده قانونی نزد بانک مرکزی و وجه نقد

۴) منجمد (مطالبات غیر جاری از دولت و دارایی ها که از قابلیت نقد شوندگی برخوردار نیستند)

۵) موهوم (تسهیلات سوخت شده و انباشت سود های شناسایی شده از اساس موهوم نظیر سود معاملات صوری دارایی ها و سود و وجه التزام های شناسایی شده روی مطالبات در آستانه سوخت)

در بسیاری از متون اقتصاد از طبقه ای به نام داراییهای سمی در ترازنامه بانکها یاد میشود که عموماً منظور جمع داراییهای منجمد و داراییهای موهوم است. اگرچه این دو گروه از داراییها دارای آثار بعضاً مشابهی بر جریان نقدی بانکها هستند، اما در ماهیت و از حیث سایر ویژگیها بسیار متفاوت میباشند.

فعالیت های غیر بانکی را می توان در ۴ دسته طبقه بندی کرد:

۱- بازار سرمایه

۲- بازار بیمه

۳- املاک و مستغلات

۴- شرکت ها و موسسات غیر مالی(شرکت های زیر مجموعه و وابسته به بانک)

در ایران به دلیل تورم های بالا در بازار دارایی ها به خصوص ارز های خارجی، طلا و سکه، خودرو، املاک و … هر بنگاه اقتصادی تمایل دارد در این اقتصاد برای پوشش سرمایه خود در برابر کاهش ارزش ملی در ان دارایی ها سرمایه گذاری کند. بانک ها با توجه به اینکه عمده منابع بخش غیر دولتی را در اختیار دارند، می توانند در شرایط تورمی و با توجه به اینک بخش تولید در برابر تورم از شانس کمتری برخوردار است در بازار های دیگر فعالیت کنند. اینگونه فعالیت ها برای بانک ها که یک بنگاه اقتصادی هستند می تواند سوداور باشد اما برای اقتصاد این طور نیست زیرا انها سمت راست ترازنامه خود را به سمت دارایی های منجمد می برند و برای بازپرداخت سود سپرده های بخش غیر دولتی دوباره سپرده با نرخ های بالاتری را می پذیرند(خلق نقدینگی). از انجایی که همه بانک های بزرگ دولتی هستند پس مدیران انها را نیز دولت تعیین می کند در حالی که ریاست بانک مرکزی به عنوان نهاد ناظر بر بانک ها را نیز دولت تعیین می کند و اغلب مدیران بانکی با نفوذ تر از رییس بانک مرکزی در سیستم بانکی می باشند! به نوعی انگار فعالیتی که بانک ها بر خلاف میل اقتصاد انجام می دهند را نهاد ناظر از ان چشم پوشی می کند.(در اینجا موضوع مهم استقلال بانک مرکزی بیان می شود)

طبق ترازنامه کل سیستم بانکی(به غیر از بانک مرکزی) اعلام شده توسط بانک مرکزی در سال ۹۸ مجموع دارایی ها ۴ میلیون میلیارد تومان ، تسهیلات بخش غیر دولتی ۱.۶ میلیون میلیارد تومان و سپرده های بخش غیر دولتی ۲.۴ میلیون میلیارد تومان می باشد. نقدینگی کل کشور در پایان سال ۹۸ حدودا ۲.۵ میلیون میلیارد تومان بوده است.(نقدینگی در سپرده های بانکی ایجاد می شود)

طبق براورد های صورت گرفته از بانک های موجود در بازار سرمایه عمدتا اخرین افزایش سرمایه شان از محل تجدید ارزیابی دارایی ها به سال ۹۱ بر میگردد و هیچ کدام از آنها در سال ۹۸ افزایش سرمایه ای از این محل نداده اند. سه بانک آینده ، ایران زمین و گردشگری که در داشتن دارایی های غیرمولد بیشترین سهم را داشتند از تاریخ تاسیس(حدود سال های ۹۰ تا ۹۲) تاکنون تجدید ارزیابی را تجربه نکردند. اکثر بانک ها امسال با توجه به سیاست های قانون گذار در معافیت های مالیاتی و خروج از ماده ۱۴۱ قانون تجارت دست به پوشش زیان یا افزایش سرمایه زده اند. با افزایش تورم طی سالیان اخیر و افزایش پی در پی نرخ ارز، ارزش این دارایی ها در صورت کشف قیمت طبیعتا چند برابر خواهد شد. به طور متوسط این دارایی ها با نرخ دلار ۳ تا ۵ هزار تومان گزارش شده اند و با دلار بالای ۲۰ هزار تومانی حداقل ۴ برابر ارزش دفتریشان می ارزند!

حدودا ۲۵۰ هزار میلیارد تومان از دارایی های بانک ها طی سالیان گذشته انحراف از مسیر اصلی داشته اند و عمده این دارایی ها سود انچنانی برای بانک ها رقم نزده اند زیرا نقدشوندگی پایینی دارند و بازار زمین و مستغلات طی سالیان گذشته بار ها رکود شدیدی را تجربه کرد. اگر ۲۵۰ هزار میلیارد تومان را با دلار امروز به ان نگاه کنیم، حداقل یک میلیون میلیارد تومان برآورد می شوند. شاید بزرگترین بنگاه اقتصادی در حوزه املاک همین بانک ها باشند و به راحتی نتوانند دارایی های خود را به دیگران بفروشند.

طبق برآورد های صورت گرفته از دارایی های منجمد با توجه به نرخ تورم و افزایش قیمت دارایی های سرمایه ای، ارزش روز این دارایی ها حداقل در حدود ۱ میلیون میلیارد تومان می باشد. خروج بانک ها از بنگاه داری و شناسایی روش های نوین اعتبارسنجی باعث پویایی اقتصاد و کنترل رشد نقدینگی می شود.

راهکارهای خروج بانک ها از بنگاه داری :

۱) فروش شرایطی : بانک ها می توانند دارایی های خود را با شرایط خاص بفروش برسانند. به طور مثال واگذاری دارایی به شرطی که بانک در منافع آتی ناشی از آن دارایی شریک باشد.

۲) کاهش نرخ بهره : برای خارج کردن بانک ها از بنگاه داری به منابع زیادی نیاز می باشد که این عدد معادل ۴۰ درصد نقدینگی کل کشور است! طبیعتا برای خارج شدن این پول از قسمت سپرده های مدت دار(غیر دیداری) به سپرده های جاری(دیداری) باید نرخ بهره کاهش یابد. البته این اقدام نباید به یکباره اتفاق بیفتد زیرا باعث ایجاد تورم انتظاری شدید در جامعه می شود و نمی توان کنترل منابع ازاد شده را بدست گرفت. اقدامی که بانک مرکزی طی این دو سال انجام داده است، کاهش نرخ ها از ۲۲ به ۱۵ درصد با سرعت زیادی بوده که این امر باعث ایجاد حباب در بازار سرمایه و افزایش قیمت قابل ملاحظه ای در دارایی های سرمایه ای شده است.

۳) بازار سرمایه : یکی از بهترین راهکار ها استفاده از ظرفیت های بازار سرمایه با مدیریت کارا می باشد. اگر بتوان دارایی های منجمد را در قالب عرضه های اولیه یا فروش بلوکی سهام در شرایطی که منابع ازاد شده را به این سمت هدایت کرد، بسیار مفید می باشد.

۴) سرمایه گذاری خارجی : ورود پول به اقتصاد با فروش شرکت های زیرمجموعه قطعا هم به اقتصاد و هم به سیستم بانکی کمک می کند. البته این راه موانع جدی به خود می بیند.