تیمور رحمانی در چهارمین همایش تامین مالی تشریح کرد؛

تحولات پیش روی اقتصاد ایران.

تیمور رحمانی، اقتصاددان و عضو هیات علمی دانشگاه تهران در چهارمین همایش تامین مالی به تحلیل مسیر اقتصاد جهان و ایران و تحولات پیش رو در یک سال پرداخت.

اخبار شرکتها-تیمور رحمانی، اقتصاددان و عضو هیات علمی دانشگاه تهران ابتدا به تشریح مسیر رشد اقتصاد جهانی پرداخت و در این خصوص گفت: پس از رکود عمیق ناشی از همهگیری کرونا در اقتصاد جهانی و بهویژه کشورهای صنعتی، اقتصاد جهانی رشد شدید را در ابتدا نشان داده است و از آنجا که رکود به هیچ نوع سرمایهای صدمه نزده و همچنین فرصتهای جدید آفریده است، احتمالا رشد اقتصاد جهانی اندکی بالاتر از متوسط بعد از بحران ۲۰۰۸ باشد.

Figure ۱رشد اقتصاد جهانی

رشد اقتصاد جهان احتمالا بیش از پیشبینیها خواهد بود

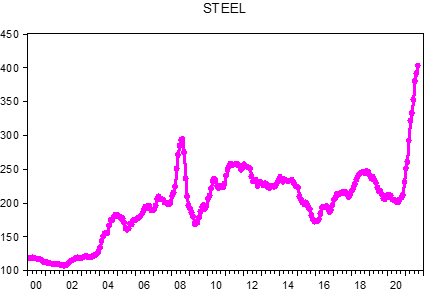

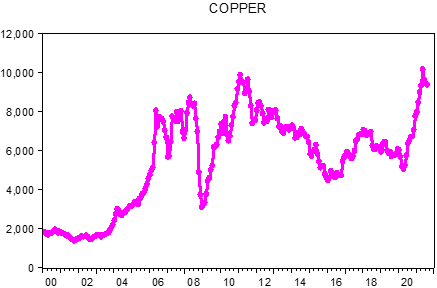

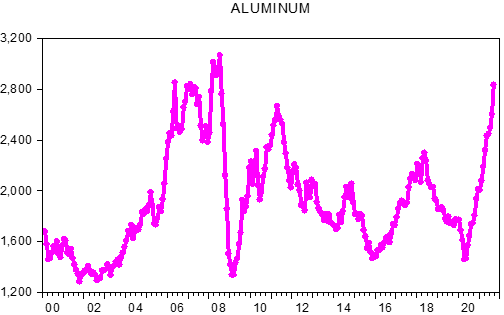

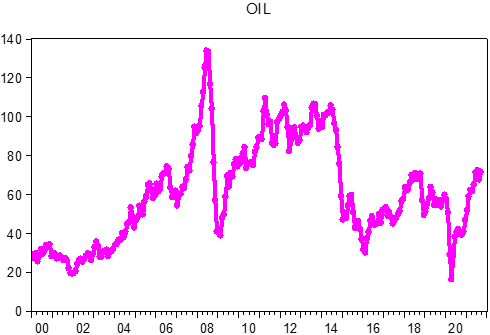

این اقتصاددان در ادامه با تفسیر نمودارهای رشد انواع کامودیتی تاکید کرد: دادههای انواع کامودیتیها دلالت بر آن دارد که رشد اقتصادی جهان احتمالا بیش از آنچه است که نهادهای بینالمللی پیشبینی کردهاند، زیرا قیمت این محصولات انعکاس رشد آتی قابل توجه اقتصاد است.

Figure ۲قیمت جهانی فولاد، ماهانه، ۲۰۲۱-۲۰۰۰

Figure ۳قیمت جهانی مس، ماهانه، ۲۰۲۱-۲۰۰۰

Figure ۴قیمت جهانی آلومینیوم، ماهانه، ۲۰۲۱-۲۰۰۰

Figure ۵قیمت نفت خام، ماهانه، ۲۰۲۱-۲۰۰۰

فرصت رشد اقتصاد ایران در سایه رشد کامودیتیها

او در ادامه در رابطه با رشد اقتصادی ایران متاثر از روند رشد اقتصاد جهانی گفت: از آنجا که ایران بهویژه در زمینه صادرات کشوری کامودیتیمحور است و در عین حال رشد اقتصادی ایران منابع محور است و حتی با فرض عدم رفع تحریمها، با توجه به اینکه ترجیح قدرتهای جهانی بر تداوم تولید و صادرات این محصولات خواهد بود، بنابراین فرصتی برای رشد اقتصادی ایران هم ایجاد خواهد شد.

پیشبینی سیاستهای پولی قدرتهای جهانی چیست؟

این استاد دانشگاه درباره پیشبینی سیاستهای پولی قدرتهای جهانی گفت: ظاهر شدن فشارهای تورمی در کشورهای صنعتی و هشدارهای اقتصاددانان این امکان را مطرح کرده است که در ماههای آتی سیاستهای پولی شروع به انقباضی شدن کند که در آن صورت ترمزی بر رونق اقتصاد جهانی و درنتیجه رشد قیمتها و از جمله قیمت کامودیتیها است.

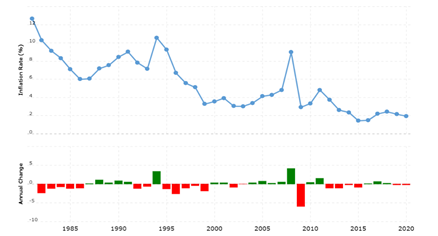

تورم جهانی چندان شدید نخواهد بود

رحمانی خطر تورم جهانی را نهچندان شدید پیشبینی کرد و گفت: با وجود در پیش گرفتن سیاستهای بهشدت انبساطی بهویژه در کشورهای صنعتی در طول دو سال گذشته و با توجه به افزایش هزینههای تولید، وجود اعتبار بانکهای مرکزی کشورهای عمده جهان بدان معنی است که خطر تورم جهانی و سرایت آن به اقتصاد ایران احتمالا چندان شدید نخواهد بود و حتی در صورت وقوع، افزایش تورم جهانی یک پدیده گذارا باشد.

Figure ۶نرخ تورم کل جهان،۲۰۲۰-۱۹۸۱

اقتصاد ایران به کدام سو میرود؟

این استاد دانشگاه در ادامه به تشریح وضعیت رشد اقتصادی ایران پرداخت و گفت: پس از دو سال رشد منفی بسیار شدید، اقتصاد ایران از سال ۱۳۹۹ به وضعیت رشد اقتصادی برگشته و این رشد در سال ۱۴۰۰ تداوم داشته است که بخشی قابل توجه به دلیل تولید و صادرات بیشتر نفت است که البته از نظر محاسباتی اثر آن با پیامد حقیقی برای اقتصاد ایران متفاوت است.

Figure ۷رشد اقتصادی ایران، ۱۴۰۰-۱۳۹۳

او سپس در رابطه با ماندگاری رشد اقتصادی مثبت تاکید کرد: گرچه اقتصاد ایران به رشد مثبت اقتصادی برگشته است و در صورت رفع تحریمها تا حدود یک سال قابل توجه خواهد بود، اما به دلیل منابعمحور بودن رشد اقتصادی و نقش ناچیز رشد بهرهوری در آن، حتی در غیاب تحریم به سرعت به رشد متوسط حدود ۳.۵ درصد برمیگردد و همچنین در صورت تشدید تحریمها دوباره مسیر منفی شدن را در پیش میگیرد.

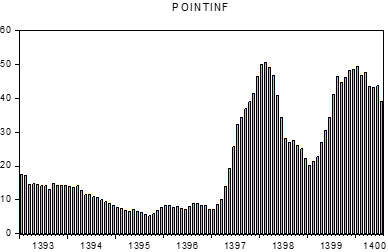

تورم بالا در ایران ادامه دارد

رحمانی همچنین به بررسی وضعیت تورم در ایران پرداخت و توضیح داد: ایران کشوری است که عوامل بنیادی رشد بالای نقدینگی شکل گرفته در گذشته و غیرقابل تغییر سریع، همچنان در آن فعال است و به همین دلیل تورمهای بالا همچنان مهمان اقتصاد ایران خواهد بود. به زبان ساده، اقتصاد ایران بیش از توان خود مطالبه برآورده شدن خواستهها و مصرف کالاها و خدمات دارد و این خواستهها و مصرف را با خلق نقدینگی حل میکند که نتیجه طبیعی آن تداوم تورم بالا است.

Figure ۸نرخ تورم نقطه به نقطه،۱۴۰۰-۱۳۹۳

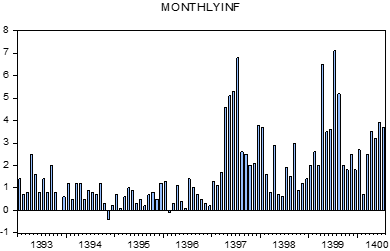

Figure ۹نرخ تورم ماهانه،۱۴۰۰-۱۳۹۳

این اقتصاددان درادامه توضحیات خود به تشریح نمودارهای تورم پرداخت و گفت: نیروی ایجاد تورم بالا همچنان در ایران فعال است و بنابراین، نرخ تورم به سرعت به نرخ بلندمدت برنمیگردد. چنانچه نرخ ارز تثبیت شود، نرخ تورم نقطه به نقطه و ماهانه روند نزولی خواهد داشت اما فقط تن دادن به یک رکود شدید می تواند به روند نزولی محسوس نرخ تورم منجر شود. افزایش قیمت کامودیتیها تا حدی از طریق فشار هزینه مانع کاهش چشمگیر نرخ تورم در ایران است. در بخش کالاها و خدمات غیرقابل مبادله حتی تا مدتی بعد از توقف افزایش نرخ ارز، تورم تداوم خواهد یافت. احتمال حذف یا کاهش برخی یارانهها امکان شوک جدید به قیمتها و درنتیجه ممانعت از کاهش قابل توجه تورم را فراهم میآورد.

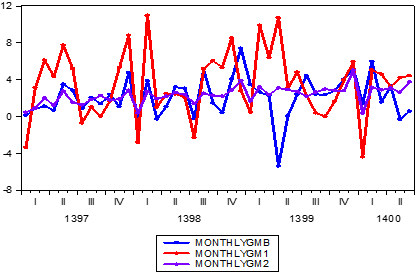

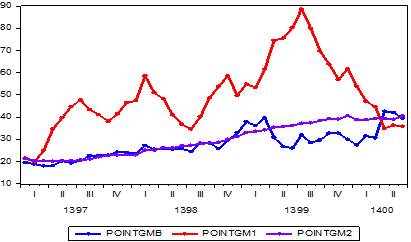

نگاهی به تحولات بخش پولی اقتصاد

رحمانی درخصوص تحولات بخش پولی اقتصاد بیان کرد: تحولات بخش پولی با تغییرات کلهای پولی و تغییرات نرخ بهره نشان داده میشود. از نظر کلهای پولی همچنان شاهد تداوم رشدهای بالا خواهیم بود. از نظر نرخ بهره نیروی غالب در جهت افزایش قرار دارد.

او ادامه داد: دادههای سه سال و نیم اخیر نشان میدهد که نوعی ترند صعودی در رشد کلهای پولی در حال رخ دادن است و همین هم ترند صعودی تورم را توضیح میدهد. آشکار است که نیروی پیشران رشد نقدینگی است و دو کل پولی دیگر متاثر از عواملی حول ترند آن نوسان میکنند.

Figure ۱۰نرخ رشد ماهانه پایه پولی، حجم پول و حجم نقدینگی،۱۴۰۰-۱۳۹۷

Figure ۱۱نرخ رشد نقطه به نقطه پایه پولی،حجم پول و حجم نقدینگی،۱۴۰۰-۱۳۹۷

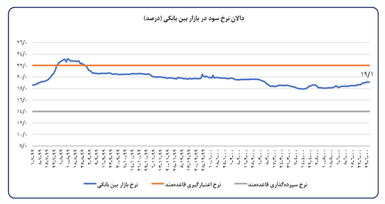

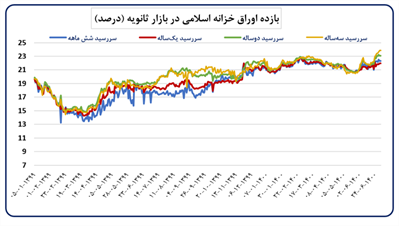

نرخ سود افزایش مییابد؟

این استاد دانشگاه درخصوص روند نرخ سود نیز گفت: هم روند نرخ سود بازار بین بانکی و هم نرخ بازده اسناد خزانه حکایت از آن دارد که به دلیل نیاز مالی شدید دولت، کاهش نیافتن انتظارات تورمی و همچنین احتمال پدیدار شدن مجدد داراییهای منجمد در ترازنامه بانکها فشار برای افزایش نرخ سود وجود دارد.

Figure ۱۲نرخ سود بازار بین بانکی،(۶)۱۴۰۰-(۶)۱۳۹۹

Figure ۱۳نرخ بازده اوراق خزانه،(۶)۱۴۰۰-(۵)۱۳۹۹

وضعیت عمومی بازارها چطور خواهد بود؟

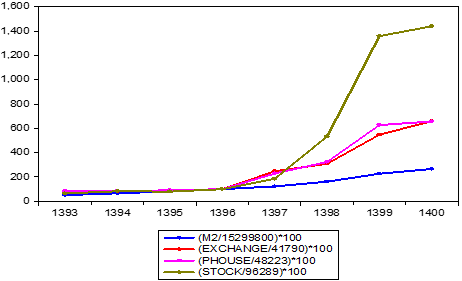

رحمانی در پایان به تشریح وضعیت عمومی بازارها پرداخت و گفت: اگر فرض کنیم تحریمها در حال کاهش تدریجی باشد، آنگاه به دلیل اینکه داراییها دچار جهش بیش از حد در واکنش به انتظارات تورمی بالا شده بودند، تمایل به رکود قیمتی خواهند داشت، گرچه تداوم تورم بالا اندکی رشد قیمتی را برای داراییها امکانپذیر میکند.

او ادامه داد: گرچه مختصر تفاوتی در اینکه کدام سال را مبنا قرار داده و ۱۰۰ در نظر بگیریم، در ترند کمیّتهای چهارگانه نقدینگی، نرخ ارز، قیمت مسکن، و قیمت سهام ایجاد میکند، اما این نتیجه کلی که اندکی ارزشگذاری بیش از حد (Overvaluation) در قیمت داراییها وجود دارد، مشاهده میشود و در نتیجه به محض کاهش انتظارات تورمی، انتظار دورهای از عدم رونق قیمتی داراییها بسیار محتمل است.

Figure ۱۴حجم نقدینگی،نرخ ارز،قیمت مسکن و شاخص سهام،۱۴۰۰-۱۳۹۳(سال مبنا ۱۳۹۶)

این اقتصاددان در پایان سخنان خود تاکید کرد: اگر ارزشگذاری بیش از حد در داراییها وجود نداشت، اکنون ما باید نسبت به یک سال قبل شاهد شاخص قیمت سهام بالای سه میلیون و نرخ ارز بالای ۴۰ هزار تومان میبودیم و درواقع تداوم تورم در حال تخلیه کردن بیش از حد ارزشگذاری شدن داراییهاست.

منبع : https://www.90eghtesadi.com/Content/Detail/2144948