پنج دلیل ورشکستگی اخیر بانکها در آمریکا ،مهار تورم، کلید تعادل اقتصادی است.

استاد اقتصاد دانشگاه ایالتی میسوری غربی با برشمردن ۵ دلیل ورشکستگی بانک سیلیکون ولی و دیگر بانکهای آمریکا توضیح داد که چگونه توجه به این دلایل می تواند آموزه هایی برای نظام بانکی ایران و جهان داشته باشد.

به گزارش سایت اقتصادی ایران به نقل از خبرگزاری تسنیم، رضا حمزهای استاد ایرانی دانشگاه ایالتی میسوری غربی آمریکا است. وی طی سالهای ۱۹۹۰ تا ۱۹۹۱ رئیس دانشکده مدیریت و اقتصاد دانشگاه ایالتی میسوری غربی بوده و طی سالهای حضورش در این دانشگاه ۷ جایزه بهترین تدریس و تحقیق و نیز دو جایزه استاد برتر (در سالهای ۲۰۰۳ و ۲۰۰۴) را از آن خود کرده است.

تبلیغات سایت اقتصادی ایران:

وی در سالهای ۲۰۰۳ و ۲۰۰۸ از سوی هیأت مدیره دانشگاه مذکور به عنوان استاد ممتاز، دو بار به رتبه فوق پروفسور انتخاب شده است. او از سپتامبر ۱۹۹۲ همزمان با اشتغال نخست، دربرنامه دکترای مدیریت کاربردی و علوم تصمیمگیری در دانشگاه والدن فعالیت کرده است. حمزهای به عنوان استاد مهمان در موسسات بینالمللی بسیاری از جمله دانشگاه بوردو در فرانسه، دانشگاه آپسالا در سوئد، سازمان مدیریت صنعتی ایران و همچنین بانکهای ایرانی و بانک مرکزی فعالیت داشته است.

حمزه ای از طرف موسسه تحقیقاتی Frontiers in Blockchain واقع در شهر لوزان سوئیس به عنوانGuest Editor ژورنال علمی آنها دعوت به همکاری شده و نیز از وی خواسته شده تا برای همان ژورنال مقاله تحقیقی ارائه کند. همچنین آخرین تحقیق او در بلاکچین در کنفرانس بین المللی استانبول برنده جایزه بهترین تحقیق و بهترین ارائه شد.*

وی که دارای بیش از ٨۵ مقاله علمی تحقیقی و دو کتاب در زمینه سیاستهای مالی و پولی: چشم اندازی بین المللی (در مورد ٧ کشور صنعتی جهان) است، از قرار داشتن تورم در حد غیرمطلوب ۶ درصد در آمریکا خبر می دهد و می گوید تلاشها برای مبارزه با تورم ادامه دارد و دولت بایدن در تلاش است که بانکها را با کمکهای بیشتر سرپا نگه دارند. کار درستی است چراکه تورم مهار شده، کلید تعادل اقتصادی در بلند مدت است. از طرف دیگر، نجات بانکها و کمک به اطمینان مشتریان در اخذ اختیاری سپرده هایشان و آمادگی مالی بانکها طرف دیگر معماست که قرار است مورد مدیریت صحیح قرار بگیرد.

وی با یادآوری اینکه بالا رفتن نرخ های بهره در مبارزه با تورم در آمریکا، بانکهای بی توجه به تجربیات گذشته بانکی را غافلگیر کرد، بر این باور است که بی اعتمادی مردم ناشی از عملکرد برخی بانکهای طمعکار، دامن سایر بانکها را نیز می گیرد.

حمزه ای با تشریح دلایل ورشکستگی بانک سیلیکون ولی و پیش بینی ورشکستگی برای دیگر بانکهای آمریکا، به سیاستهای اتخاذ شده از سوی فدرال رزرو و دولت بایدن اشاره می کند و می گوید: سپرده های افراد در هر بانک در آمریکا تا ۲۵۰هزار دلار بیمه است ولی در جریان ماجرای ورشکستگی بانک سیلیکون ولی، بانک مرکزی و رئیس جمهور وعده پرداخت کلیه سپرده ها را – نه محدود به ۲۵۰ هزار دلار- دادند که خود تا حدودی سبب ایجاد آرامش شد.

وی معتقد است که علی رغم جار و جنجالها و چالش های بیشتری که باید انتظار داشت، احتمالاً بحران فعلی به زودی به پایان خواهد رسید.

حمزه ای در این مصاحبه به سه روش که برای حل مشکل ورشکستگی بانکها در آمریکا استفاده می شود و نیز ۵ درسی که این اتفاقات برای نظام بانکی ایرانی می تواند داشته باشد اشاره می کند. از جمله راهکارهای پیشنهادی وی ایجاد «سازمان دولتی بیمه سپرده های بانکی ایران» و بیمه شدن سپرده های مردم تا ۵ میلیارد تومان در ایران است.

وی همچنین به بررسی تأثیرات ورشکستگی برخی بانکهای آمریکا بر بازار ارزهای دیجیتال پرداخته که نظرات او در این خصوص و دیگر نظرات او را در گفت وگو با خبرنگار اقتصادی تسنیم در ادامه می خوانید:

- فدرال رزرو سیستم ( بانک مرکزی آمریکا) محصول یک سونامی جهانی بحران بزرگ بود

کمی از وضعیت نظام بانکی و اقتصاد آمریکا در شرایط فعلی بگویید.

پیش از آغاز هر سخنی باید بر نکته ای در خصوص اینکه چرا در این مصاحبه شرکت می کنم، اشاره داشته باشم: با احساسی بسیار قوی و عمیق نسبت به مردم گرانقدر ایران عزیز و کسب و کارهایی که با مشکلات پرچالش دست و پنجه نرم می کنند و خود بدون تعلق به هیچ گونه سازمان سیاسی در ایران و یا آمریکا، همانند گذشته و بدون توجه به آنکه کدام ریاست جمهوری بهتر و یا بدتر است نتایج بررسی های علمی و تحقیقی خود را تقدیم می کنم. به عنوان یک محقق با سابقه وظیفه انسانی و میهنی خود می دانم که در اشاعه تحقیق و دانش از آنچه اندوخته دارم هرگز دریغ نکنم.

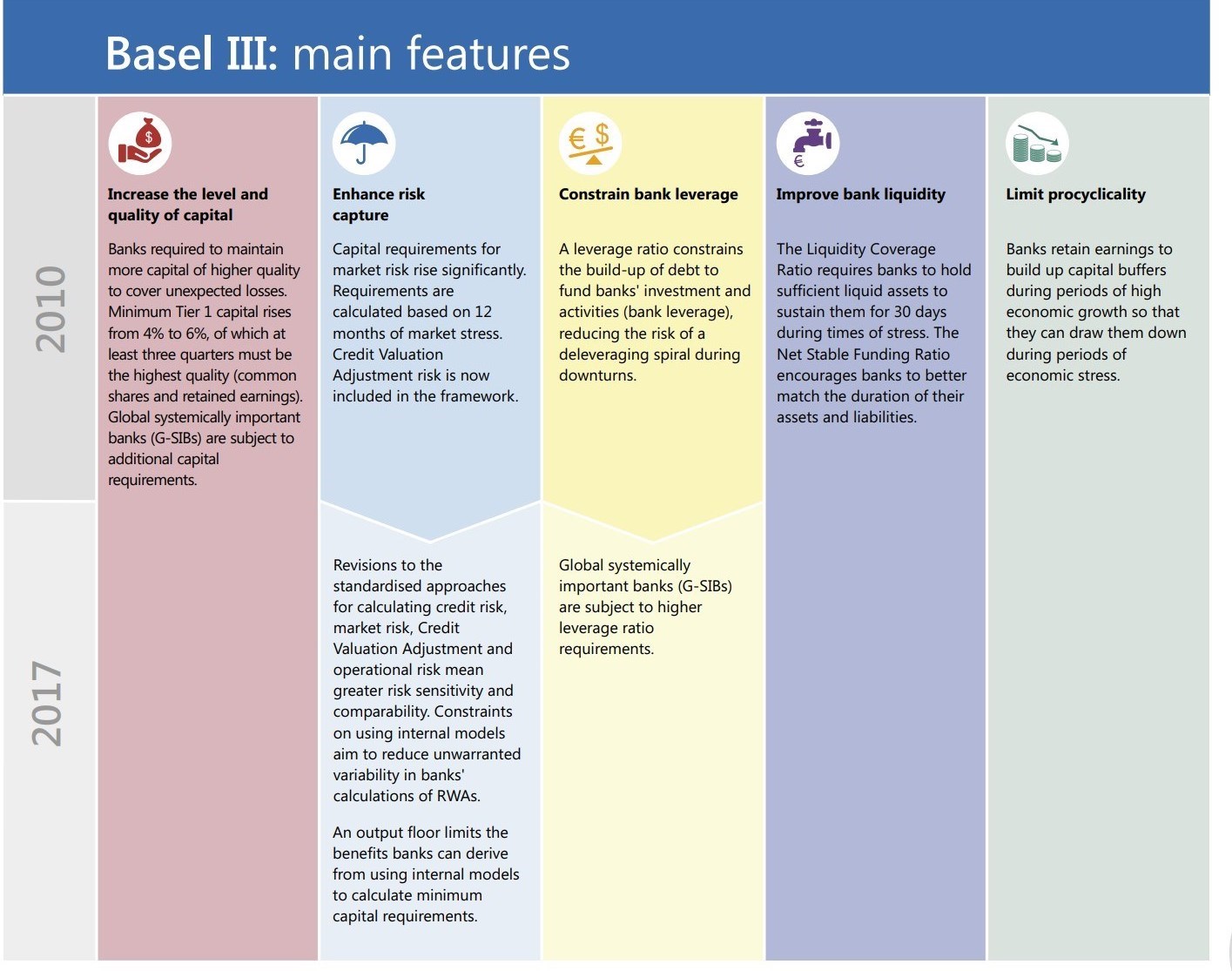

اما در مورد سوال شما، تغییرات سیستمهای بانکی بسیار شبیه برخی از تغییرات شدید جوی و آب و هوای محیط های زیست هستند. در اکثر اوقات از آرامش نسبی برخوردارند؛ ولی در نبود و یا کمبود تمهیدات سیستماتیک بانکهای مرکزی درکنار پیمانهای منطقه ای و یا جهانی – از نوع بازل سه* – به راحتی و تکرار، بحرانهایی چون زمین لرزه (بانک لرزه)، گردبادهای مهلک و حتی سونامی های منهدم کننده پول، ارزش پول، بانک، بانک مرکزی و دولتها و سیستمهای پا برجا می شود. فدرال رزرو سیستم (بانک مرکزی آمریکا) محصول یک سونامی جهانی بحران بزرگ ۳۳-۱۹۲۹ بود که در سال ۱۹۳۴ آغاز به کار کرد.تأسیسآن – با یادگیری از تجربیات غنی و مشکلات بانکی و پولی نهتنها آمریکا بلکه تمامی بانکهای مرکزی کشورهای پیشرو صنعتی جهان – از جمله اولین بانک مرکزی جهان در انگلیس که بنک آو اینگلندنامیده می شود همراه بود. بانک مرکزی آمریکااز آخرین بانک های مرکزی کشورهای پیشرفته جهان بوده کهنقشی با قدرت قانونی حاکم بر سیاستهای پولی در ایجاد توازن در سیستم بانکی و اقتصاد آمریکا داشته است (رضا حمزه ای, ۱۹۹۴, ۱۹۹۲,۱۹۸۷).

دو نیروی عظیم و متناوب قانونگداری انتظامی بانکی بر سیاستها و عملکرد بانکها و موسسات اعتباری – و چندی بعد – لغو و یا تسهیل آنها همواره در سیستمهای بانکی موجب ایجاد آرامش ها و طوفانهای متناوب آنها بوده اند. در آمریکا در دوره تسلط جمهوریخواهان، عموماً کسب و کارها – از جمله بانکها از کنترل دیسیپلین زای دولتی یا رها می شوند و یا کمتر با آنها روبرو خواهند بود. علت آن را باید در فلسفه محافظه کاران جمهوری خواه یافت که به اختصار «افزایش کارآیی» کسب و کارها – در اثررقابت بیشتر- خدمات بهتر و ارزان تر بانکی اطلاق می شود. از طرف دیگر دموکراتها که معتقدند سیستم سرمایه داری تنها از طریق قوانین و کنترل حرص و ولع سرمایه داران و شرکتهای تجاری توسط قانونگذاران دولتی ممکن است، بیش از نیاز «کارآیی» به پیشنیاز سلامت سیستم بانکی و اقتصادی معتقدند. در آخر امر رعد و برق های سیستم بانکی را تصادم آندو نیروی اصلی ایجاد می کند. در سالهای اقتدار جمهوریخواهان و یا – با یکی دو سال تاخیر در تأثیر تضعیف مقرارات حاکم بر سیستم بانکی- عموماً چالشهای بانکی و سقوط بانکی – جهان را به اضطراب از طوفانهای حاصل از حرص و ولع بانکداران می افکنده است.

- سه ا بزار اصلی سیاست پولی بانکهای مرکزی

بانک سیلیکون ولی– مثل تمام بانکهای دیگر در پورتفولیو دارائیهای خود به میزان وسیعی اوراق قرضه دولتی خریده – در زمانهای متفاوت بسته به قیمت بازارهای پولی و مالی آنها را خرید و فروش کرده و از آن طریق بخشی از درآمدهای خود رامی سازد. بسته به سیاستهای مدیریت پورتفولیوبانکها، هر یک به طور متوسط در صد مشخصی از سرمایه گذاری و داراییهای بانک را به چنین گزینه ای اختصاص می دهند.

بر خلاف ایران، در اکثرکشورهای صنعتی, نرخ بهره یکی از متغیرات سه گانه اصلی سیاست پولی بانکهای مرکزی است که به فراخور حالو اوضاع اقتصادی کشورهای مربوطه – هر یک از آن سه وسیله متغیر را کم و بیش به عنوان داروی معالج بیماری اقتصاد کشور تغییر می دهند. در هنگام شرایط تورمی – نرخ بهره را بالا برده که از طرفی پس انداز را افزایش داده و از طرف دیگر قدرت خرید مردم را کاسته و موجب کاهش تقاضا برای کالاها و خدمات گوناگون می شود. بدیهی است که هردوتغییرات،موجب تنزل تدریجی قیمتها و تورم می شوند. دو ابزار سیاست پولی دیگر بانک مرکزی شامل خرید و فروش اوراق قرضه دولتی و نیز اعمال قانونی ذخایر اجباری بانکهاست.

Silicon Valley Bank

The U.S. 16th Largest Bank

Source: Tony Webster (https://bit.ly/3IYY8Dm)

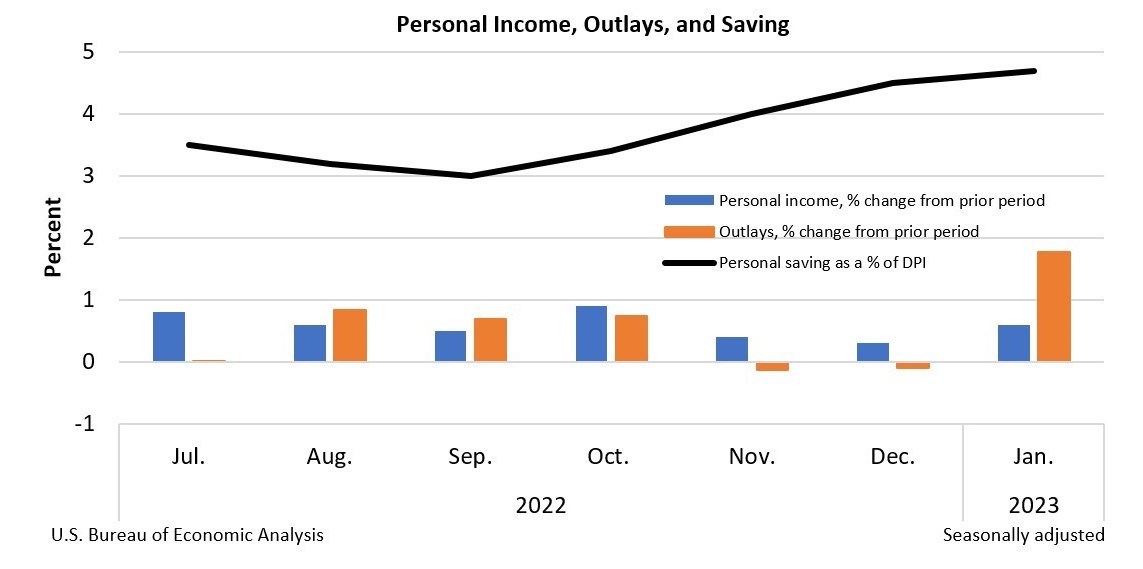

- تورم در آمریکا باید هرچه زودتر تنزل کند

در حال حاضر اقتصاد آمریکا یکی از قویترین اقتصادهای دنیاست و نرخ بیکاری در زیر ۳٫۵ درصد نیروی کار است. ولی تورم در حال تنزل آن (که این روزها در حدود۶ تا ۶٫۵ درصد است) نسبت به اهداف استعلامی بلند مدت بانک مرکزی که مبتنی بر نرخ تورم «سالم» حدود متوسط ۱٫۵ تا ۳ درصد است – می باید به تدریج ولی زودتر تنزل کند. در نتیجه از خود بپرسیم که اگر لازم باشد هر یک از سه ابزار مذکورو یا داروهای مداوای بیماری تورم اقتصادی در آمریکا را چگونه باید به کار گرفت.

- اول نرخ اجباری ذخایر بانکی – که درصد معینی از بدهی های کوتاه مدت بانک ها است – می باید افزایش یابد. این ابزار خیلی به ندرت تغییر می کند.

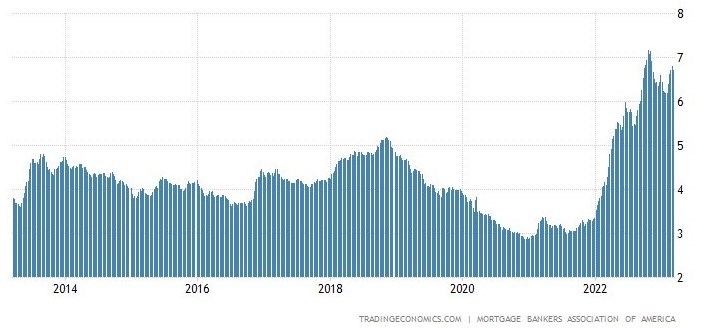

- دوم نرخ بهره – باید بالا رود که شامل تغییر مستقیم نرخ بهره روی وامهای یک یا دو روزه میان بانک ها می باشد و توسط بانک مرکزی اعمال و اعلام می شود. واضح است که اگر تقاضای یکی دو شبه وامهای بانکها به یکدیگر بیش از عرضه باشد آن نرخ بهره نیز بالاتر خواهد رفت. سپس کلیه نرخ های بهره دیگر که شامل بهره وامهای گوناگون مسکن و امثالهم است و نیز بهره روی سپرده های بانکی شروع به افزایش می کنند.

- سوم – در حالی که بانک مرکزی روزانه به خرید و فروش اوراق قرضه دولتی مشغول است، در پایان هر روز می باید به طور خالص بیشتر فروشنده (تا خریدار) اوراق قرضه باشد. چرا؟

هر یک از سه تغییر مذکور- به تنهایی و یا ترکیبی از سه – موجب تنزل نقدینگی و بعد تقاضای خیلی از کالاها و خدمات و به غایت – موجب تنزل قیمتها و تورم خواهد شد. در عمل ابزار سوم دائمأ و بیشتر از دو ابزار دیگر مورد استفاده قرار می گیرد که تمرکز عمده اعمال سیاست پولی بانکهای مرکزی روی همان خرید و فروش اوراق قرضه میباشد که خود منجر به تغییر غیر مستقیم نرخ های بهره خواهد شد. این ابزار در واقع به تغییرات عرضه روزانه پول در جهت مورد هدف فدرال رزرو سیستم (بانک مرکزی امریکا) خدمت می کند.

- ۵ دلیل ورشکستگی بانک سیلیکون ولی آمریکا

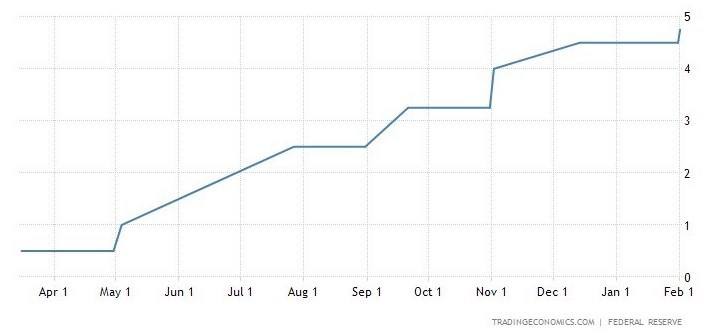

- چند ماهی است که در آمریکا نرخ بهره سپرده های ثابت از سه درصد تا پنج یا شش درصد روی سپرده های ثابت شش ماهه تا پنج ساله، بالا رفته است

عواملی که موجب ورشکستگی یک بانک مانند سیلیکون ولی می شود چیست؟ دلایل مشخص در این خصوص چه بوده است؟

۱) بالا رفتن انواع نرخ های بهره در آمریکا

یکی از عوامل مهم در این ارتباط، بالا رفتن نرخ های بهره بوده است. نرخ بهره یک حربه سیاست پولی بانکهای مرکزی است که در آمریکا فدرال رزرو سیستم همان نام بانک مرکزی است. وقتی تورم بالا می رود یکی از راههای مهار کردن آن این است که نرخ بهره را بالا می برند که از آن طریق قدرت خرید مردم از دو جهت کم می شود: با نرخ بالای بهره، مردم تشویق می شوند به پس انداز کردن و و کمتر خرج کردن. همچنین هزینه وام گرفتن ها بالا رفته و دسترسی مردم به اعتبارات تنزل می یابد.

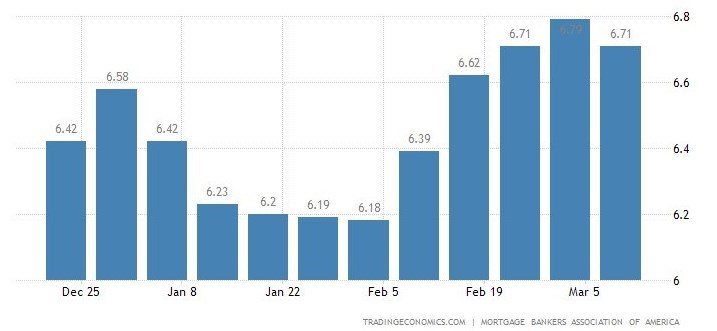

چند ماهی است که در آمریکا نرخ بهره سپرده های ثابت از سه درصد تا پنج یا شش درصد روی سپرده های ثابت شش ماهه تا پنج ساله، بالا رفته است.

کسانی که پولشان را در سپرده های ثابت می گذارند برای مدتی دست به آن نمی زنند، نقدینگی کم می شود تقاضا برای کالاها و خدمات تنزل می کند، تقاضا که پایین می آید قیمتها نیز به تدریج رو به پایین می آیند. این حربه سیاست پولی ثابت شده که تأثیر خوبی روی کنترل قیمتها و در نتیجه تورم که درصد رشد قیمتهای عمومی کالاها و خدمات در یک اقتصاد است، خواهد داشت.

ولی از طرف دیگر وقتی نرخ بهره بالا می رود بانکها روی وامهایی که به مردم می دهند نرخ بهره شان را بالا می برند که بتوانند نرخ های بهره بالاتری را که به مردم روی سپرده های آنها می دهند تحمل کنند. حالا اگر چنین نشود چه؟ اگر توازن ایجاد نشود چه؟ بانکها به دردسر می افتند.

دو سال پیش بانکها داشتند با نرخ سه و نیم تا پنج درصد وام بلندمدت سی ساله یا بیست ساله به مردم می دادند. فرض کنید ۷۰ درصد پرتفولیوی دارایی های یک بانک در وام هایی است که به مردم و تجار داده اند. امسال که نرخ بهره هایی که باید روی سپرده ها بدهند، نسبت به بهره های نازل روی وامهای بلند مدت بسیار بالاتر است. عامل حیاتی و انگیزه حیاتی بانک عمدتاً روی تفاوت بهره های درآمدی و بهره های هزینه ای آن است. بانک از روی وامهایی که به مردم می دهد درآمد بهره ای دارد و روی سپرده هایی که باید به مردم بدهد، هزینه های بهره ای دارد. اگر این تعادل به هم بخورد، هزینه ها در یک زمان بیشتر از درآمدها می شود. یعنی اینکه برای میزان پولی که مردم در بانک می ریزند، بانک ها باید نرخ بهره بیشتری نسبت به گذشته بدهند. ولی درآمدشان روی وامهایی که از قبل دادند و سالها ادامه دارد در همان سطح پایین باقی می ماند. بانکها اگر مدیریت پورتفولیوی مناسبی اعمال نکرده باشند، به دردسر می افتند.

- مدیران بانکی مانند کشاورزان با تجربه باید خود را با پس انداز و… برای شرایط جوی مختلف آماده کنند

اگر درآمدهای بانکها از وامهایی که داده اند از هزینه های بهره های رقابتی پرداختی آنها روی سپرده ها بیشتر باشد، همه بانکها می خواهند پول شما را پیش خود نگه دارند. چون به طور متوسط حدود ۸۵ تا ۹۰ درصد کل دارایی های بانکها را در آمریکا سپرده گذاران تأمین می کنند و تنها حداکثر ۱۰ تا ۱۵ درصد از کل سرمایه پولی بانک ما ل خودشان است که سهم دارایی خالص خود بانک و یا سرمایه پرداخت شده آن است.در نتیجه آن ۸۰ تا ۹۰ درصد پولی که آنها دارند را باید در رقابت در بازار پول جذب کنند. مدیران بانکهایی هستند که مانند کشاورزان با تجربه که می دانند برخی سالها از شرایط جوی و آب و هوای مطلوب برخوردارند و برخی سالها میزان باران و برف به اندازه کافی نبوده، و اجباراً بخشی از درآمدهای شان را از سالهای پر برکت گذشته طبقه بندی و پس انداز می کنند که در سالهای بعد اگر هوا خوب نبود، حیات حرفه آنها دچار مخاطره نشود.

بانکها نیز می باید به طریقی پورتفولیو خود را مدیریت کنند که در سبد بدهی ها، توازن سپرده های بلند مدت مشتریان آنها نسبت به سپرده های کوتاه مدت – از یکطرف – و توازن داراییهای بلند مدتشان (وامها و اوراق قرضه بلند مدت) با دارایی های کوتاه مدتشان- از طرف دیگر- حفظ شده و کل دو سبد دارایی ها و بدهی های آنها نیز می باید از یک ترکیب مناسب و متوازن برخوردارشود (رضا حمزه ای، نوامبر ۲۰۰۶).

۲) تنزل شدید ارزش اوراق قرضه

حاصل از افزایش نرخ های بهره – ارزش ذخایر اوراق قرضه صادر شده خزانه داری آمریکا که توسط بانک مرکزی به فروش رسیده و بانکها (و افراد) در سبدهای مالی خود نگهداری می کنند، تنزل چشمگیری کرده و در نتیجه نمای اوضاع مالی بانکها – که از نظر قانونی در معرض رؤیت عموم مردم جهان است – عموماً نسبت به سابق تنزل چشمگیری را تصویر می کند.

۳) عدم سرمایه گذاریهای اصولی

عدم سرمایه گذاریهای اصولیبانک درمقیاس وسیع مبتنی بر نادیده گرفتن تجربیات تاریخی مالی- بانکی- اقتصادی آمریکا وجهاناز جمله مسائلی است که گریبانگیر برخی از بانکها است.

بانکهایی سقوط می کنند که از تجربه خود استفاده نمی کنند و فکر می کنند که این بار وضع فرق می کند. مثل مردم عادی همیشه یکه مقدار نقدینگی دارند که بتوانند شرایط مشکل را تحمل کنند. مشکل این است که بانکها زیادی طمعکار می شوند می خواهند هرچه زودتر سرمایه گذاری کنند، در حالی که آن سرمایه گذاریها را ممکن است نتوانند تحمل کنند.

۴) تأثیرات مخرب توئیتر

تاثیرات مخرب توئیتر که متأسفانه تا زمانی که دولتها در زمینه رفتار نامسئولانه این عامل آشفتگی اجتماعی و لاابالیگریهای افراد – حتی در سطوح مبارزات سیاسی و تخریب فرهنگی – از جمله ضرباتی که دانالد ترامپ با دروغ و بی شرمی – نه تنها به جامعه آمریکا زد – بلکه فرهنگ جهانی را به ریا و سوء استفاده از ناآگاهی های اقشاری از مردم به سموم سردر گمی متداوم و عدم اعتماد به نظم و قانون آلوده کرد.

یک روز قبل از هجوم مشتریان متمول اس وی بی (سیلیکون ولی بنک) به آن بانک جهت تخلیه حسابهای خود که در همان روز اول به ۴۲ میلیارد دلار رسید، پیامی با مفهوم «اولین هجوم سوخت گیری شده به یک بانک» توسط شخصی به دریای متلاطم توئیتر نفوذ کرد.

- بالا رفتن نرخ های بهره در مبارزه با تورم، بانکهای بی توجه به تجربیات گذشته بانکی را غافلگیر کرد

۵) انتظار بالا وغیر سازنده کمک از فدرال رزرو

با تکیه بر تجربیات گذشته, به ویژه در دوران دموکراتها, حتی قوی تر در زمان جو بایدن – احتمال می توان داد که بسیاری از بانکها از نظر مدیریت جامع ریسک – احتمال نجاتشان را در شرایط بحرانی ناشی از تأثیرات افزایش ضد تورمی نرخ بهره توسط بانک مرکزی بسیار بالا دانسته اند. این امر احتمالا به سرمایه گذاریهای بلند پروازانه و طمعکارانه برخی از مدیران مسئول مجال بی مسئولیتی می دهد.

بالا رفتن نرخ های بهره در مبارزه با تورم، بانکهای بی توجه به تجربیات گذشته بانکی را غافلگیر کرده و آنها را در موسم تقلیل نقدینگی و در پیرو آن، تعجیل مشتریانشان جهت تخلیه سریع سپرده هایشان می شود.

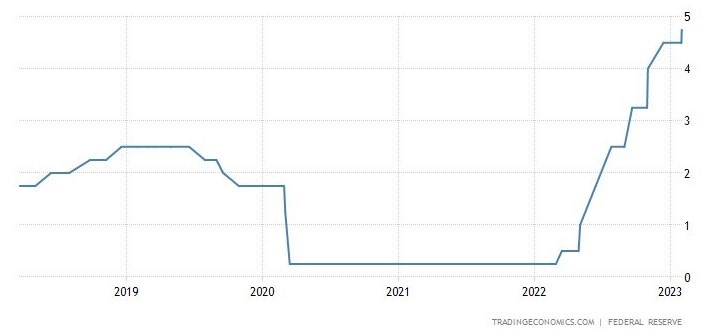

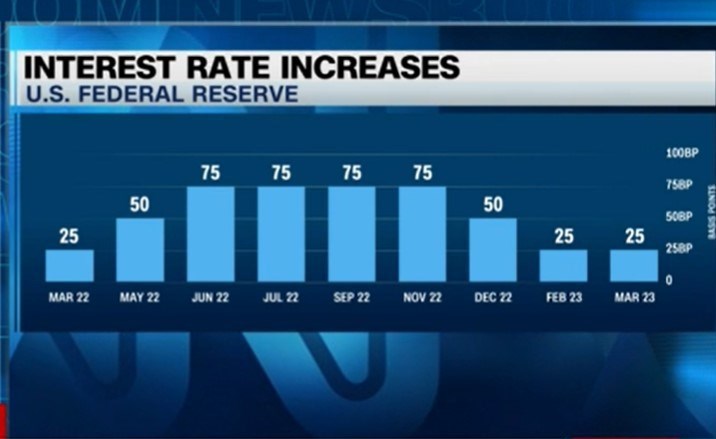

Federal Funds Rates (Overnight Inter-Bank Loans Rates) in the U.S. in 11 Months of 2022-2023

مشتریان بانکهای آمریکا (و خیلی از کشورهای دیگر جهان) پس از مدتها محرومیت از نرخ های مناسب بهره بانکی روی سپرده های بلند مدت خود با دعوت و تبلیغات بانکی طی یک تا سه ماه اخیر – جهت اخذ بهره های مناسب ۳ درصد تا ۶ درصد مواجه شده و سیل مهاجرتی نسبتا طولانی از بازار پرریسک سهام و سایر بازارهای مالی رقیب به امنیت نسبی سپرده های بانکی و اوراق قرضه دولتی – که هردو تقریباً عاری از ریسک هستند – پناه آوردند. ریسک اوراق قرضه دولت فدرال آمریکا که توسط ارگان مالی آن – یعنی خزانه داری آمریکا – صادر شده و توسط بانک مرکزی آمریکا (فدرال رزرو سیستم) که نیز مسئولیت کلیه خدمات بانکی مورد نیاز خزانه داری را به عهده دارد به مردم آمریکا و جهان عرضه می شود و متعاقبأ به خرید و فروش آنها ادامه می دهد. بانک مرکزی نیز در این رهگذر- خود از این معاملات درآمدزایی مناسب – برای پیشبرد امور محوله – می کند. در تاریخ آمریکا پس از تأسیس قانونی بانک مرکزی(۱۹۳۳-۳۴) ریسک ورشکستگی دولت فدرال و درنتیجه اوراق قرضه صادر شده اش در حد صفر طبقه بندی شده است. هر چند ریسک نسبتأ نازل در تغیر قیمت های آن اوراق قرضه موجود است. اوراق قرضه در تمام دنیا با سپرده های بانکی و بازار سهام رقابت لاجرم سیستماتیک دارند.

- پیش بینی ورشکستگی برای دیگر بانکهای آمریکا

این اتفاق برای دیگر بانکهای آمریکا قابل پیش بینی است، نظر شما در این خصوص چیست؟

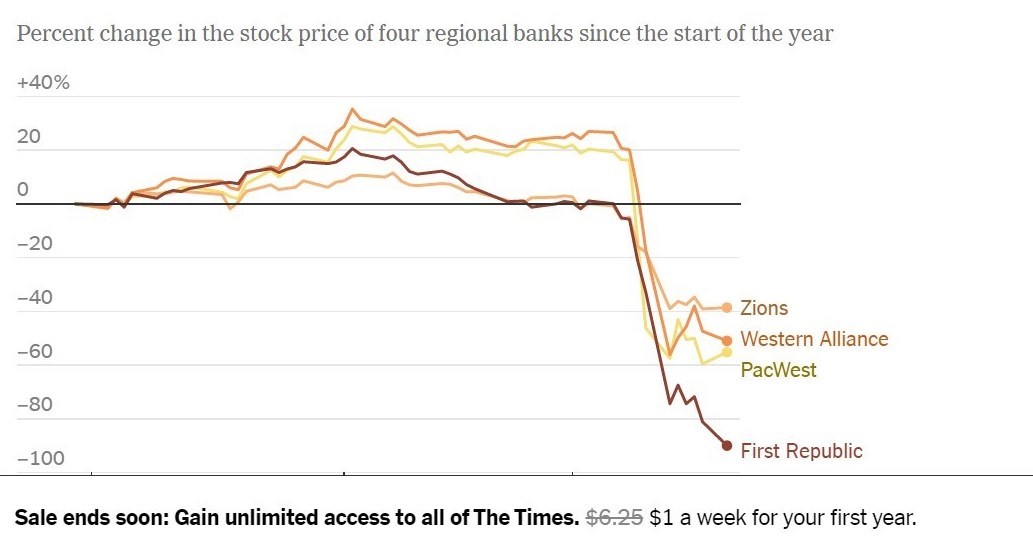

تا آنجا که هماهنگی با مقررات نظام بانکیدچار نقصان باشد- که هنوز کم و بیش هست- این اتفاق برای دیگر بانکهای آمریکا قابل پیش بینی است.هنوز هستند بانکهای دیگری، از جمله کردیت سوئیس که بانک اروپایی است و در آمریکا به طور وسیعی فعالیت و شعبه دارد که همچنین با بالا رفتن نرخ بهره و تنزلارزش خالص دارایی هادر حال تقلا بوده و رقیب آن، بانک متحد سوئیس (یو. بی. اس.) سریعاً به خرید این بانک با ارزش پیشنهادی ۲/۳ میلیارد دلار اقدام کرده است که در حال تکمیل معامله هستند.

بر اساس گزارش نیویورک تایمز (۲۱ مارس ۲۰۲۳) حتی بانکهای دیگری که مردم در مورد آنها زیاد نمی دانسته اند, از جمله فرست ریپابلیک در سانفرانسیسکو- کالیفرنیا که به دلیل داشتن ۶۸درصد سپرده های بدون بیمه دولتی مورد هجوم سنگین مشتریان برای پس گرفتن سپرده های سنگین خود گردید. سها م این بانک تنها در روز دوشنبه، ۲۰ مارس ۴۷ درصد و از تاریخ ۸ مارس تا پایان روز دوشنبه حدود ۹۰ درصد تنزل کرد. بر اساس همان مقاله مذکور, این بانک اخیراً با بالا رفتن نرخ های بهره و با حسرت و حسادت بانکهای رقیب، میزبان سپرده های بسیار بزرگی از متمولین ناحیه سانفرانسیسکو بوده است.

با تزریق نقدینگی سنگین گروهی – بانکهای بزرگ آمریکادر حال کمک به چالش نقدینگی این بانک هستند. ولی هنوز سهام این بانک در حال تنزل و بی اعتمادی مردم است.

Source: The New York Times. (March 20, 2023). “Fate of First Republic Hangs in Balance as Shares Plummet Again.”

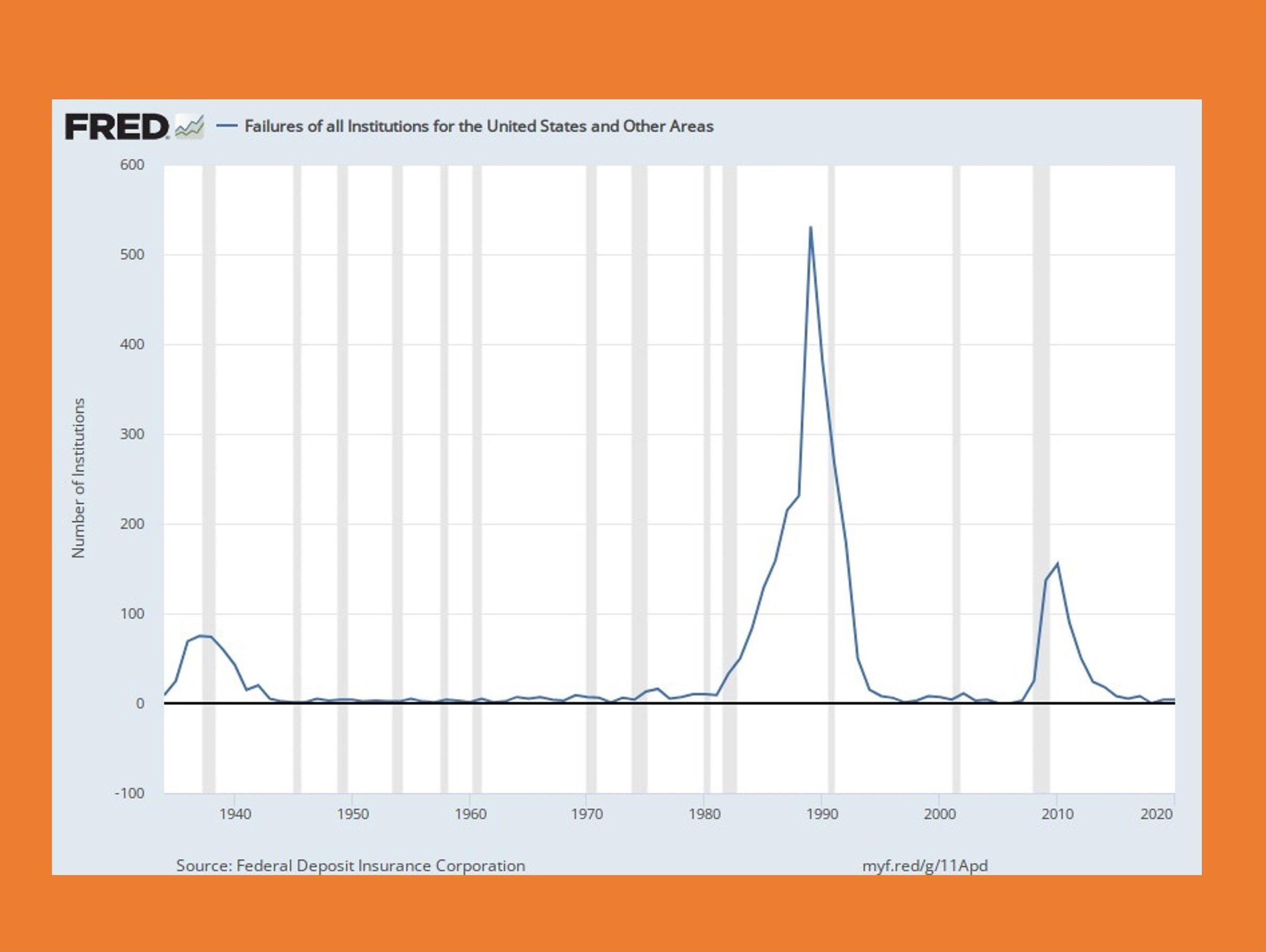

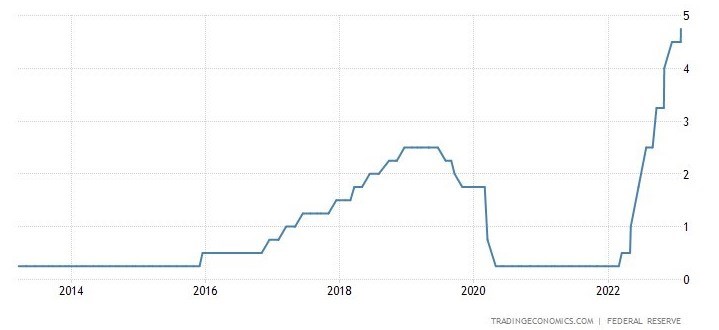

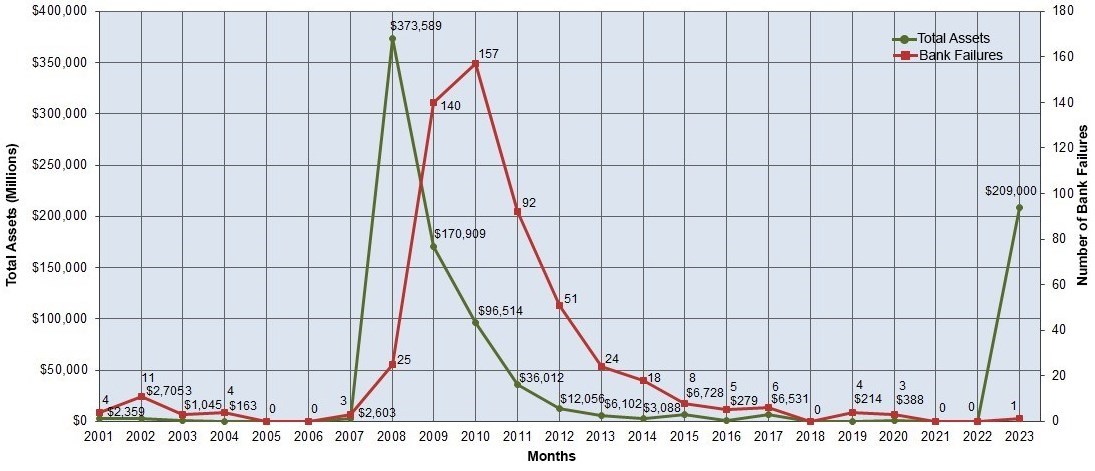

با بالا رفتن نرخ های بهرهدر سالهای پیش چنین بحرانی نیز اتفاق افتاده بود (به نمودارهای لیست شده توجه کنید). مثلاً در سال ۲۰۰۸ که جهان شاهد یک رکود بزرگ مالی (۲۰۰۹ – ۲۰۰۷) بود و از گلدمن سکس در آمریکا شروع شد و بعد جهان را دربرگرفت. البته این رکود به شدت بزرگترین بحران بزرگ۱۹۲۹-۳۳ نبود.در۲۰۰۸ که نرخهای بهره بالا رفت ، در صنعت خرید و فروش مسکن و وامهای مسکن هرج و مرج ایجاد گردید و تمام اقتصاد جهانی را در گرداب رکود به دام انداخت.

- بی اعتمادی مردم ناشی از عملکرد برخی بانکهای طمعکار، دامن سایر بانکها را نیز می گیرد

- اعلام بازپرداخت صد در صد کلیه سپرده ها بدون لحاظ محدودیت ۲۵۰ هزار دلار، سبب شد کمی آرامش باز گردد

در نتیجه این بانکها می باید از آن تجربیات گذشته نه چندان دور می آموختند و مراقبت می کردند که با ولع و طمع خود بستیزند و به دام چنین طوفانی گرفتار نشوند. ولی افسوس که بانکداران اعتماد مردم به کرات با اعتماد مشتریان نهالهای حرص و ولع خویش را آبیاری کرده و از رشد سریع آن – طوفانهای مخرب بانکی و اقتصادی می سازند. بی اعتمادی مردم به راحتی می تواند حتی دامنگیر آن دسته از بانکهاییشود که با درایت و محافظه کاری مورد انتظار به مدیریت و فعالیتهای حساب شده خود می پردازند. در غیاب تضمین کافی و بیمه روی سپرده های مشتریان – مثل گذشته های دور- از طرف بانک مرکزی و یا هر سیستم دولتی دیگر- مردم به سادگی با وحشت قابل درک به بانکها هجوم می بردند تا پولهای خود را از بانک بیرون بکشند. مثلا حتی در مورد بانکسیلیکون ولی – که سپرده های مشتریانش را اف. دی. ای. سی. (سازمان دولتی فدرال بیمه سپردهای بانکی) تا میزان ۲۵۰ هزار دلار تضمین کرده – در همان روز اول توسط سی. ان. ان. امریکا گزارش داده شد که مشتریان بانک با هجوم مضطربانه خود حدود ۴۲ میلیارد دلار در همان روز اول از بانک خارج کردند. اما با تمهیدات سریع و مسئولانه دولت و بانک مرکزی اعلام شد که نه تنها سپرده های تا ۲۵۰ هزار دلار، بلکه باز پرداخت صد درصد کلیه سپرده ها را تضمین و مشمول بیمه گسترده تر کردند. انتظار می رود که به زودی آرامشی نوین ولی همراه با مواظبت ومحافظه کاری به تدریج برقرار شود.

Federal Funds Rates (Overnight Inter-Bank Loans Rates) in the U.S. in the last 5 Years

Source: https://tradingeconomics.com/united-states/mortgage-rate

Source: https://tradingeconomics.com/united-states/mortgage-rate

- فدرال رزرو تحت نظارت مبرزترین و معروف ترین اقتصاددانان هدایت می شود

- براساس مقررات، بانک مرکزی از سیاست باید مبرا باشد و نباید تحت نفوذ رئیس جمهور ویا مجلسین باشد

تأثیر ورشکستگی سیلیکون ولی بر اقتصاد آمریکا چه خواهد بود؟

عملکرد بانک مرکزی آمریکا درنیم قرن گذشته نسبتآ به طریق مستقل از جریانات سیاسی و به درستی نسبی هدایت شده است. هیات حاکمه بانک مرکزی آمریکا از یک گروه هفت نفره تشکیل شده است. فدرال رزرو سیستم در ۱۲ ناحیه و ۲۵ شعبه در نقاط مختلف آمریکا فعالیت می کنند.بانک مرکزی تحت نظارت مبرزترین و معروف ترین اقتصاددانان هدایت می شود.براساس مقررات، بانک مرکزی از سیاست باید مبرا باشد و نباید تحت نفوذ رئیس جمهور ویا مجلسین باشد. هدف اصلی بانک مرکزی توازن سیستم بانکی و قیمتها بوده است. در فدرال رزرو این عقیده موجود است که تعادل اقتصادی عمدتا تحت الشعاع تعادل قیمتها و مهار شدن تورم در یک دامنه تغییرات دو تا سه درصد میباشد. در نتیجه حدودیکسالاست که تمرکز سیاست پولی ضد تورمی خود را در مصاف با تورم ناشی از رخنه جهانی ویروس کوید ۱۹ و چالش های ناشی از مضرات آن – از جمله چالش های جهانی مدیریت زنجیره ای عرضه و کمیابی کالاها در جهان – مجبور به بالا بردن نرخ بهره شد. اگرچه تورم در آمریکا در حال تنزل بوده و است ولی هنوز در حد غیر مطلوب۶ درصد است که در ۲۳ مارس ۲۰۲۳یکبار دیگر نرخ فدرال فاندز (بهره رویوامهای یک تا دو شبه میان بانکها ی آمریکا) ۲۵ صدم درصد افزایش یافت.

- دولت بایدن در تلاش است تا بانکها را با کمکهای بیشتر سرپا نگه دارد

- تورم مهار شده، کلید تعادل اقتصادی در بلند مدت است

بانکهای در معرض خطر با پورتفولیوهای تضعیف شونده در مقابله با افزایش نرخ بهره – حتی بیشتر مزه تلخ تنزل ذخایر خالص سرمایه خود را خواهند چشید. ناگفته نماند که به همین دلیل نیاز مبرم مبارزه با تورم – بانک مرکزی و دولت بایدن توافق کرده اند که بانکها را با کمکهای بیشتر سر پا نگه دارند که به نظر من سیاست بسیار درستی است. چرا که تورم مهار شده، کلید تعادل اقتصادی در بلند مدت است. از طرف دیگر, نجات بانکها و کمک به اطمینان مشتریان در اخذ اختیاری سپرده هایشان و آمادگی مالی بانکها طرف دیگر معماست که قرار است مورد مدیریت صحیح قرار بگیرد.

- سپرده های افراد در هر بانک در آمریکا تا ۲۵۰هزار دلار بیمه است

با چنین عزم اعلام شده رسمی بانک مرکزی و سیستم قانونگذاری آن چرا مردم باید بیش از حد متعارف نگران شوند؟

اگر سپرده های افرادتا ۲۵۰ هزار دلار باشد تماماَ بیمه هستند و بانک مرکزی اعلام کرده که سریع آمادهپرداخت سپرده های مردم در صورت تقاضا به آنها خواهد بود. اگر سپرده هایشان را مردم در چند بانک بگذارند آن هم در هریک جا با رقم مذکور بیمه خواهد بود. در مورد بانکسیلیکونولی، بانک مرکزی و رئیس جمهور وعده پرداخت کلیه سپرده ها را – نه محدود به ۲۵۰ هزار دلار- دادند.

Bank Failures in Brief – Summary 2001 through 2023

There were 563 bank failures from 2001 through 2023.

Source: Federal Depository Insurance Corporation (FDIC), U.S.A.

- علی رغم جار و جنجالها و چالش های بیشتری که باید انتظار داشت، احتمالاً بحران فعلی به زودی به پایان خواهد رسید

از چه روشهایی برای برخورد با ورشکستگی بانکها در آمریکا استفاده می شود؟

روش های مفید برخورد با ورشکستگی بانکها در آمریکا به ۳ طریق اصلی صورت می گیرد:

- سریعاً یک بانک قوی تر، بانک در حال ورشکستگی را به قیمتی که مورد توافق طرفین باشد ابتیاع می کند. با فرمول : کل بدهی ها – کل داراییها = ارزش خالص

- بانکهای بزرگتر به کمک بانک زیر فشار ورشکستگی آمده و تا مدت محدودی نقدینگی در اختیار آن بانک می گذارند.

- بانک مرکزی، خود، آن بانک را می خرد از طریق همان فرمول مذکور ولی با یک امتیاز که داراییهای چالش انگیز و غیرقابل نقد شدن بانک را (وامهای تقریبا سوخته) خود بر می دارد و در نتیجه بانک در حال تقلا نیز از امتیاز نجات مطلوب تری برخوردار می شود.

ُدر یک تجربه شخصی خود چندین سال پیش قبل ازاینکه متوجه ورشکستگی بانکی که در آن حساب داشتم بشوم, طی نامه ای بانکبسیار قوی کامرس به اطلاع رساندکه آب از آب تکان نخورده و تنها اسم بانک عوض شده.یک بانک قوی دیگری بانکی که در آن من حساب داشتم را خرید و هیچ تغییری نکرد.

علی رغم جار و جنجالها و چالش های بیشتری که باید انتظار داشت، احتمالاً بحران فعلی به زودی به پایان خواهد رسید.

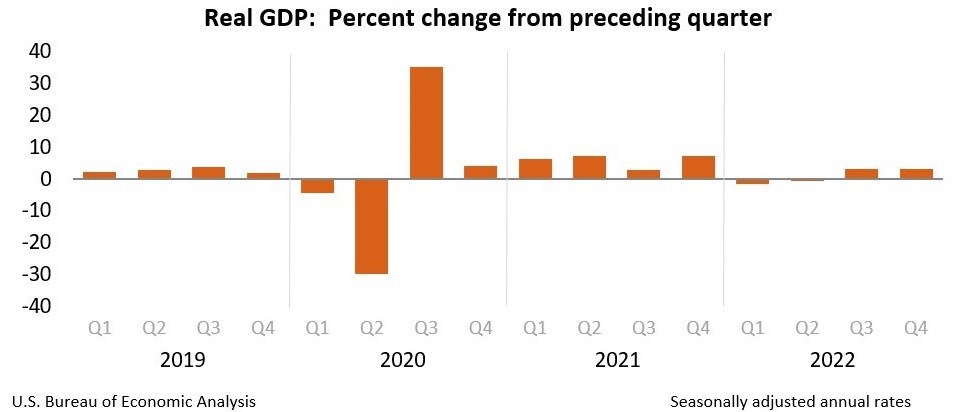

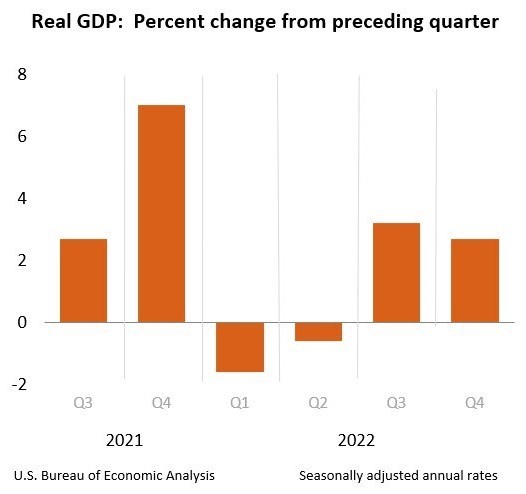

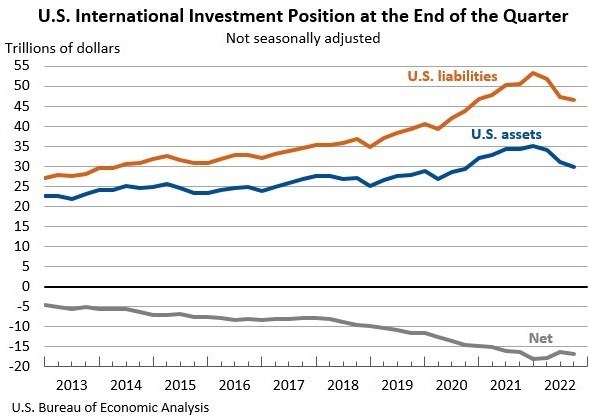

رشد اقتصادی آمریکا

رشد اقتصادی آمریکا

رشد اقتصادی آمریکا

Source: https://www.bea.gov/news/glance

|

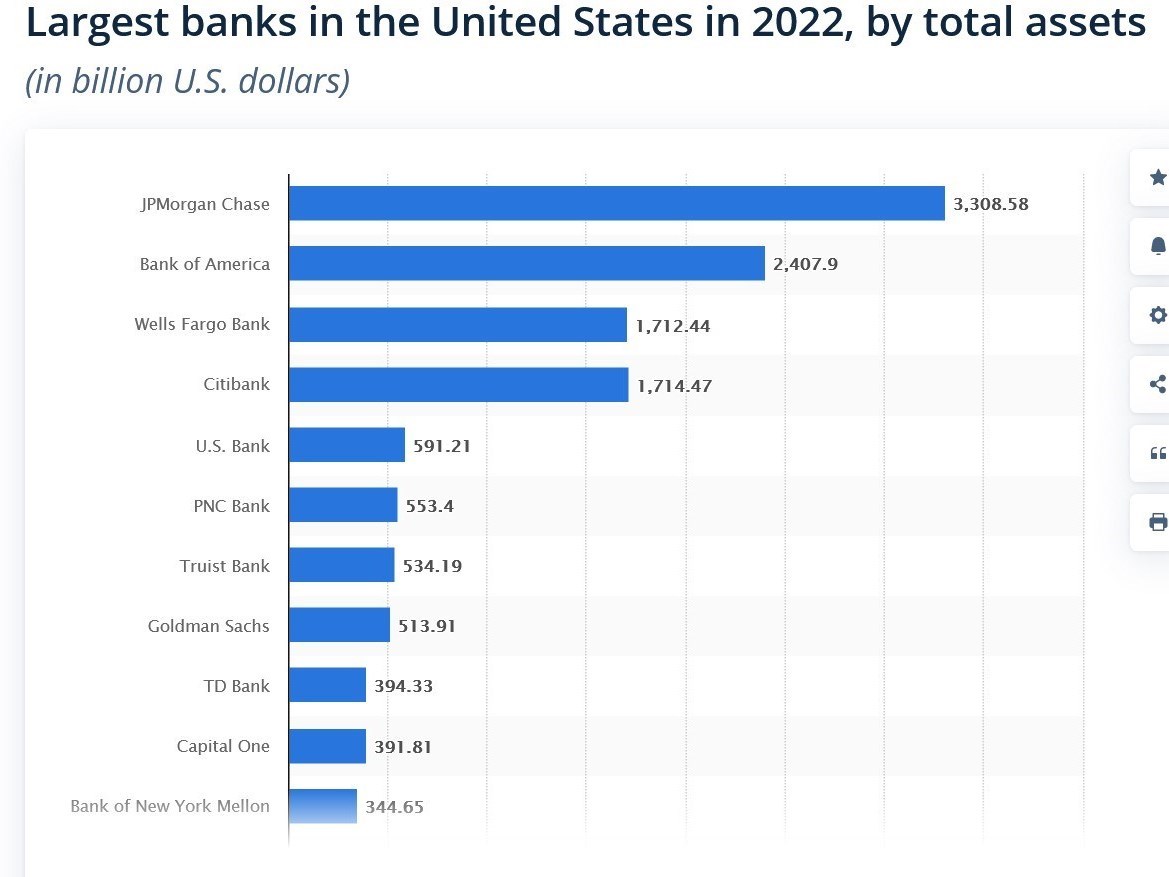

Source: Statista, 2023: https://www.statista.com/statistics/799197/largest-banks-by-assets-usa/ |

۴) مگر بانکها طبق قوانین استانداردهای بال و نظارتهای لازم فعالیت نمی کنند که به چنین فرجامی می انجامد؟

پاسخ به این سوأل متاسفانه گه گاه منفی است. بانک سیلیکون ولی ذکر کردیم که به واسطه عدم اعمال مدیریت ریسک کافی حدود ۴ سال تحت نگرانی و اخطاریه فدرال رزرو سیستم قرار داشت و کمبود بانک مرکزی را در عدم اعمال دیسیپلین در مورد آن بانک, منتقدین شدیدأ زیر سوال کشیده اند. چرا مشتریان بانکها را نباید دولت در آستانه ورشکستگی درپرداخت مقرری وام هایی که می گیرند کمک کند، درحالی که بانکهای طمعکار را با تمام بی اعتنایی به هشدارهای قانون گذاران و بانک مرکزی مورد اعطای مبالغ هنگفتی قرار می دهد که خود دو عارضه منفی به با ر میاورد. اول اینکه ایجاد انتظارات غیر سازنده جهت اخذ کمکهای مشابه در بانکهای دیگر خواهد شد. دوم اینکه سنگینی آن کمکها و عدم کارایی های بانکی بر روی شانه های مشتریان از طریق هزینه های سنگین تر آتی خواهد بود. موافقین کمکهای دولتی به برگرداندن یک بانک در حال تزلزل به شرایط نرمال مثبت می نگرند و می گویند که هر بانکی که در حال افول است و به نوعی بشود آنرا از سقوط کامل نجات داد, کمکی بزرگ خواهد بود به تعداد وسیعی از کارکنان و خانواده ها ی آنها و نیز کسب و کارهایی که از خدمات بانکی آنها استفاده می کنند.

هدف کلی بازل سه

Bazel*

*بازل سه که تیتر یک سری قوانین بین المللی بانکی است که مورد توافق بانک های بین المللی طی آخرین نشست جهانی بانکها در شهر بازل سوئیس در سال ۲۰۰۹ قرار گرفت که هنوز از اعتبار خود در این سال ۲۰۲۳ جهت هماهنگی و برقراری نظم و سلامت در سیستم بانکی جهانی برخوردار است. چند سال یکبار بانکهای بین المللی با توجه به تغییرات سیستم بانکی و تکنولوژی مربوطه, از نو دور هم جمع شده و مقررات جدید با همفکری از تجربیات گذشته تعیین و تصویب میکنند. بازل چهار هنوز ایجاد نشده است.

(Basel)*

هدف نقدینگی لازم: تعیین نسبت مورد قبول سرمایه های متشکل از سپرده های عموم مردم نزد بانکها که بدهی آنها را تشکیل میدهد به کل سرمایه های آنها – از یک طرف و نسبت سرمایه های پرداخت شده آنان به کل سرمایه هایشان, از طرف دیگر. در سیستم بانکی آمریکا, به عنوان مثال, از هر ۱۰۰ دلار سرمایه بانکی به طور متوسط ۸۸ تا ۹۰ دلار آنرا سپرده های مردم – که بدهی بانک است – تشکیل می دهند و تنها ۱۰ تا ۱۲ دلار آن متعلق به بانک است. با این حساب, معروف است که بانکها در مقایسه با بقیه کسب و کارها، از بالاترین سطح بدهی نسبت به سرمایه کل خود (اهرم سرمایه) برخوردارند. این حقیقت خود موجب ریسکهای نهفته بیشتری در کسب و کار بانکها می شود.

آیا اتفاقات آمریکا بر نظام بانکی جهان نیز تاثیر خواهد گذاشت؟ چگونه؟ از تبعات آن چگونه می توان در امان ماند؟

بر اساس گزارش خبرگزاری رویترز (۱۹ مارس ۲۰۲۳), جهت بالا بردن سطح نقدینگی دلاری – توسط خطوط گروهی سواپ که میان بانکهای مرکزی ایجاد شده بود – فعالیت های سوآپ با سررسید ۷ روز که هفته ای یکبار در دسترس بود- از تاریخ ۲۰ مارس به فعالیت روزانه تغییرداده شد. این تغییر حد اقل تا آخر ماه آوریل ادامه خواهد داشت که موجب ازدیاد اعتبار مورد نیاز کسب و کارها و خانوارها خواهد بود.

Reuters (March 19, 2023).

Source: Cable News Network (CNN). March 23, 2023.

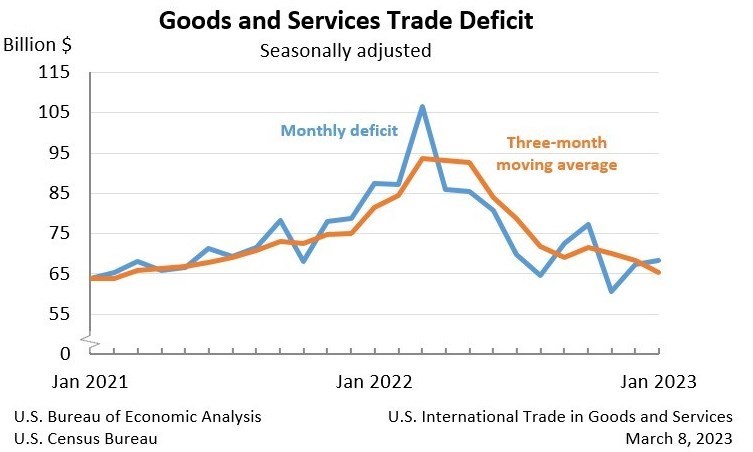

در یکسالگذشته بانک مرکزی امریکا۹ مرتبه نرخ بهره وامهاییک تا دو روزه بین بانکی را بالا برده است

در مورد برخورد سایر کشورهای جهان، می توان گفت که آمریکا مورد مشاهده دقیق آنهاست و هماهنگی از طریق مقررات بازل سوم در جریان است. با این حال، مبارزات ضد تورمی سیاستهای پولی بانکهای مرکزی موجب افزایش و ادامه نگرانی منطقی بانکها نسبت به تنزل ارزش بازاری سرمایه هایشان شده است. چراکه بدهیهای سپرده ای آنها با بالاتر رفتنهای نرخ بهره روبه افزایش و داراییهای بلند مدت آنها که با نرخ های بهره بسیار پائین تر تثبیت شده اند به طریق چشمگیری تنزل یافته اند. به همه این حوادث نقش سریع السیر انتظارات ملتهب و مراودات الکترونیک توییتر را هم اضافه کنیم – می توان تصور کرد که حفظ تعادل سیستم بانکی و ما لی چه چالش بار در جهان بوده و خواهد بود.

بانک مرکزی اروپا (ای. سی. بی.) روز پنجشنبه, ۱۶ ماه ژوئن, در میان اضطرابات بازارهای پولی و سیستمهای بانکی اروپا نرخ بهره را نیم درصد بالا برد. این خود بر اساس مقاله

Wall Street Journal. (March 17, 2023). “ECM Increases Rates, Despite Lender Woes.” PP. A1, A6.

نشانه آن است که برای اروپا نیز در مبارزه با تورم – این تصمیم پر چالشی بوده که علیرغم تنش قوی موجود، برای کنترل تورم لازم خوانده شده. رئیس بانک مرکزی اروپا – کریستین لاگاردی – پنجشنبه ۱۶ مارس طی یک مصاحبه مطبوعاتی اعلام کرد که در صورت لزوم، آمادگی دارد که در فراهم کردن نقدینگی به بانک هایی که نیازمند باشند کمک کند. این اقدام وی خود اهتمامی اساسی در کنترل تورم و تعادل سیستم بانک و مالی اروپا است، که به نوبه خود به بازگشت مجدد تعادل بازارهای بهم پیوسته جهانی کمک و ایمن سازی خواهد شد.

به هر صورت در حال حاضر یو. بی. اس. مشغول اقدامات جدی در خرید و تصرف بانک کردیت سوئیس – که نیز در حال تکافو با مسائل نقدینگی مشابه بوده است با پیشنهاد ۲/۳ میلیارد دلار است. باید توجه داشت که قیمت یک بانک – مثل هر واحد تجاری دیگر بر ا ساس ارزش خالص آن که تفاوت بین کل داراییها و بدهیهای آن است تعیین می شود.

۶)آ مریکا از تکرار چنین حوادثی چگونه پیش گیری کرده یا خواهد کرد؟

مقررات بانکی را باید با دیسیپلین و بدون استثناء اجرا کرد. باید در نظر داشت که سیستم کاپیتالیستی با کلیه اشکالات نهفته درآن بهترین سیستم اقتصادیاست به شرط آنکه مقررات مناسب و قوانین حساب شده تدوین و جهت کنترل ولع بی حد وحصر سرمایه داران حریص و بانکها به اجرا گذاشته شوند. هرجا پول و سود موجود است، جا برای طمعکاری، تقلب و حقه بازی و ارتشاء هست. جو بایدن بسیار قوی در کنترل و حفظ تعادل سیستم بانکی و اقتصاد امریکا و دنیا کوشاست.در نتیجه سیستمکاپیتالیستیبا تمام ایراداتش چون در عمل ثابت شده بهترین نتیجه را در بلند مدت حاصل می کند، مثل هر پدیده دیگر، مفید برایجامعه نیاز به نگهداری،قانونگذاریو توجه دارد.

سلامت آن سیستم را پزشکان اقتصاد و قانونگذاران به ویژه می بایداز طریق قانون و اصول اقتصادیتقویت کنند.معلوم است درجاهایی که قانون نیست، و یا بد قانونی و تبعیض موجود است، مسائل و چالش های بانکها و کسب و کارها و مشتریان وابسته به آنها به سادگی از کنترل اولیاء امورخارج خواهد شد.

جاهایی که قانون هست – مثل آمریکا و اروپا – ولی اندکی کنترل از دستشان در می رود ببینید چه غوغایی بر پا میشود.حالا ببنید در جاهایی که قانون نیست و یا به صورت اسمی قانون هست ولی اجرا نمی شود، بدقانونی هست که تیشه به ریشه بانکها می زند و بزرگترین سرمایه بانکها – که اعتماد است را از دست می دهند.

راه علاج آن سیاستهای پولی است که همانطوری که تشریح شد، ازطریق سه ابزارکلیدی مراقب هستند که سلامت بانکها مورد کنترل باشد.ذخایر اجباری و از طریق خرید و فروش اوراق قرضه و همچنین تغییر نرخ بهره توسط بانک مرکزی: نرخ بهره ای که روی وامهای یک و یا دوشبه بین بانکها از محل ذخایری اضافی ای که به طور اضطرای باید داشته باشند رد و بدل می شود. این دسته از نرخ های بهره را در آمریکا فدرال فا ندز ریت می گویند که در نازلترین سطوح نسبت به بقیه نرخ های بهره هستند.بانک مرکزی می تواند هم آن نرخ های بهره را تغییر دهد و هم نرخ بهره ای که خود به عنوان آخرین پناه روی وامهای کوتاه مدتش به بانکها اعطاء می کند که به دیسکانت ریت معروف است. بانکها درهنگام مواجهه با مشکل کسری ذخایر اجباری، از طریق وامهای بین بانکی آن را سعی می کنند حل کنند.

بانک مرکزی آمریکا از تکرار چنین مسائل با تکیه بر مقررات بانکی مناسب پیشگیری کرده و خواهد کرد.آژانسهایی که قانونگذاری بانکی می کنند از طرف بانک مرکزی مسئولیت کنترل بانکها را دارند، و مرتب از بانکها گزارش گیری می کنند و مراقب هستند که این بانکها تخطی نکنند.یک نرخ اجباری ذخایرقانونی بانکی برای آنها تعیین می شود.مثلا ًتصور کنند به ازای هر ۱۰۰ دلار سپرده های کوتاه مدت مشتریان ۳ درصد باید ذخیره در صندوق بانک یا در سپرده هایشان نزد بانک مرکزی داشته باشند که به آن می گویند ذخایرقانونی بانکی. این نرخ ذخایر اجباری و قانونی بسته به اوضاع نقدینگی مورد هدف بانک مرکزی تغییر می کند.این روشی است که بانک مرکزی جهت اطمینان از موجودیت کافی نقدینگی بانکها اعمال می کند.

روش دیگر قانون لزوم کفایت سرمایه است که با تکیه بر آن سرمایه پرداخت شده و یا سرمایه خا لص بانک نمی باید از یک درصد مشخص کمتر باشد: آن پولی که مال خودشان است نسبت به کل دارایی که بانک دارد چقدر است. مثلا می گوییم اگر بانک ۱۰ بیلیون دلار دارد، چقدر مال خودش است و چقدر مال مردم است. این باید کنترل شود که گهگاه به خاطر بزرگی سیستم مورد اهمال قرار می گیرد وبانکها یا آگاهانه و یا سهواَتخطی می کنند.در آمریکا به طور متوسط حدود ۱۱ درصد کل سرمایه های بانکها را سرما یه خالص تشکیل می دهد.

بانک مرکزی آمریکا و آژانسهای مربوطه مرتب مراقب هستند که بانکها در محدوده خود فعالیت کنند. این نظارت بسیار سنگینو مکانیزه است و بانکها مرتب باید گزارش دهند. با این حال ممکن است باز حوادثی همچون حادثه سیلیکون ولی پیش آید.

وقتی یک بانک سقوط می کند، انتظارات مردم را منفی کرده و بقیه بانکها نیز ناخواسته به نوعی – از بی اعتمادی مردم به خود – جریمه می شوند.

- بررسی تأثیرات ورشکستگی بانکها در آمریکا بر رونق بازار ارز دیجیتال

- تقاضا برای ابزارهای مالی رقیب که سهام و رمز ارزهاهستند، خواهد بود.

آیا تحولات بانکی آمریکا و ورشکستگی ها می تواند به رونق بازار ارز دیجیتال منجر شود؟

دراین زمینه دومقاله زیرین را توصیه می کنم:

*Royal, James; Baker, Brian. (March 15, 2023). “How Fed Rate Hikes Impact Stocks, Crypto and Other Investments.”Bankrate. Sponsored by Barclays.

**Weinberger, Evan. (Feb. 6, 2023). “State Banks’ Crypto Plans Face Hurdles After New Fed Policy.” Banking Law, Bloomberg Law. State Banks’ Crypto Plans Face Hurdles After New Fed Policy (bloomberglaw.com)

*اکتاویو ساندووال، مدیر سرمایه گذاریهای ایلومن کپیتال،به درستی اظهار کرد که هنگامی که فدرال رزرو در سال ۲۰۲۲ شروع به توسل به سیاستهای پولی ضد تورمی- از طریق بالا بردن نرخ بهره – کرد، هردو بازار سهام و رمز ارزها به درستی شاهد تنزل ارزش خود بودند.

البته بالا رفتن نرخ بهره موجب افزایش تقاضای نسبی بیشتر برای سپرده های ثابت و نیز اوراق قرضه در قیمتهای نازل جدید که در پیرو افزایش نرخ های بهره حادث می شود خواهد شد. در نتیجه تقاضا برای ابزارهای مالی رقیب که سهام و رمزارزهاهستند، تنزل خواهد نمود.

سیاست پولی فدرال رزرو در مورد رمز ارزها این بوده که از بانکداری متمرکز بر حجم وسیع رمز ارزها جلوگیری کند. درک چنین جهت گیری منطقی در سیاست بانک مرکزی آمریکا دشوار نیست. علی رغم آنکه اساس و فلسفه موجودیت رمزارزها مبتنی بر ایجاد رقابت بیشتر و حجم معاملات بیشتر در بلند مدت بسیار جالب توجه، نه تنها برای بانک مرکزی آمریکا بلکه خیلی از بانکهای مرکزی جهان بوده است، لکن بازار رمز ارزها هنوز و تا مدت چندین ساله آینده از تعادل لازم برخوردار نیست و چون رسالت اقتصادی و پولی بانکهای مرکزی می باید تعادل دوگانه در سیستم بانکی و نیز قیمتهای کالاها و خدمات باشد – ورود عاجلانه و تمزیج فعالیتهای بانکی با رمز ارزها، نوعی قمار اقتصادی است. سهل انگاری در این سیاست خطیرموجب گسترش لجام گسیختگی بانکها و نیز عدم ثبات بیشتر بانکی و نیز اقتصادی خواهد شد. یکی از نگرانیهای عمومی مردم جهان و بانکهای مرکزی، نمونه های تقلب و سوء استفاده عده ای در بازارهای رمز ارزهای جهان بوده که به علت فقدان دانش کافی موجود و در نتیجه عدم قانونگذاریهای ضروری حا کم بر بازارها – اضطراب و نگرانیها هنوز به حق بر بازارهای مربوطه حاکم است.

سیاستهای پولی بیش از هرهدف و رسالتی – ایجاد تعادل و نه سفته بازی و قمار در سیستم بانکی را می باید هدف گیری کنند. علت افزایش ذخایر رمزرازهای بانکهای مرکزی صرفاً جنبه محافظه کاری دارد که در آمادگی لازم جهت ایجاد تعادلی که ممکن است اضطراراً مورد نیاز باشد نقش چشمگیری را می تواند ایفا کند.

در مقالات و تحقیقات من تمرکز تحسین آمیز بر انقلابی بودن بلاکچین و رمز ارزها کاملاً محسوس بوده و خواهد بود. لیکن همچون سایر سیستمهای جا افتاده پولی و تکنولوژی که تحت کنترل قوانین مناسب در تعادل نسبی تحت استفاده مفید هستند، بلاکچین ها و رمز ارزها در حال گذراندن مراحل رشد، شناسایی، قانون مندی و قانونگذاریهای لازم هستند. در مراحل آینده نزدیک که قدرت تکنولوژیک وب ۳ در دسترس کسب و کارها و مردم قرار می گیرد و قانونگذاران بیشتر به آموختن و یادگیری معجزات هرسه (وب ۳, بلاکچین، و رمز ارزها) در کنار توسعه و تمزیج بیشتر هوش مصنوعی با آن نوآوریهای موجود – انتظار بهره مندی و استفاده وسیع تر و مفید تراز بلاکچین ها و رمز ارزها به وضوح قابل تصور است.

واینبرگر* (۶ فوریه ۲۰۲۳) گزارش می دهد که بانک مرکزی آمریکا بانکهای ایالتی را ملزم به محدود کردن آنها درارایه هرنوع خدمات رمزارزی کرده و توصیه کرده که تنها – مانند بانک ملون نیویورک – به موسسات مشتری خود نوعی خدمات پذیرش و حفاظت ذخایر رمز ارزهای آنها را ارائه دهند و بانک ستیت ستریت هم در حال برنامه ریزی مشابه است.

- ۵ درس مهم برای نظام بانکی ایران

- پیشنهاد ایجاد «سازمان دولتی بیمه سپرده های بانکی ایران» و بیمه شدن سپرده های مردم تا ۵ میلیارد تومان

چه درسی از این اتفاقات نظام بانکی ایران و جهان می توانند بگیرند؟

۱) با توجه به تحقیقات علمی مکرر در زمینه رابطه قوی بین استقلال بانکهای مرکزی کشورهای جهان از جریانات سیاسی داخلی و سطوح بلند مدت میانگین نازل تر تورم و بیکاری* – نقش بانک مرکزی مستقل از حکمرانان دولتی که جز اوضا ع پولی – مالی و اقتصادی کشور و سیستم بانکی هیچگونه ملاحظات دیگری را ارجحیت ندهند.

۲) قانونگذاری و تقویت قوانین منطقی فعلی حاکم بر کلیه امور سازمانی و اقتدار بانک مرکزی در اعمال سیاستهای متوازن و توازن زائی پولی، مالی و در نتیجه اقتصادی کشور

۳) بعضاً افرادی فاقد دانش، تخصص و احساس مسئولیت نجات اقتصاد و ملت ممکن است در بانک مرکزی وجود داشته باشند که لازم به جایگزین کردن منزه از ملاحظات سیاسی آنها با اقتصاددانان مبرز و متخصص است. این وظیفه خطیر ملی می باید خود توسط خبرگان و افراد معتمد و منزه اقتصادی و پولی مملکت انجام گیرد.

۴) رسیدگی اساسی به عملکرد کلیه بانکها و به ویژه بزرگترین آنها با تمرکز به اجباری کردن دایمی انتشار نمودارها و شاخص های عملکرد سالم و قانونی آنها در زمینه ذخایر کافی سرمایه ای و جلوگیری کردن از سرمایه گذاریهای پر ریسک آنها و نیز بالا بردن در صد ذخایر قانونی در تضمین قوی تر ایمنی سپرده های مردم و کسب و کارها. تعبیه کردن و انتشار جداولی از موارد قانونی مورد تخلف و جرایم مربوطه که متخلفین قوانین منظم و جدی و اعلام شده بانک مرکزی را آگاه و مجبور به تأدیه جریمه های قانونی بنماید. عدم اطاعت از قانون با اتکاء به نفوذ سیاسی و ثروت برای همیشه می باید از صحنه سیستم بانکی برداشته شود. نبود قوانینی که به اجرا گذاشته نشوند احتمالاً بهتر از انواع و اقسام قوانینی خواهند بود که اجرای آنها به راحتی معوق و یا با بی اعتنایی بدون عواقب قانونی مواجه شوند.

۵) فراهم کردن بیمه سپرده های مردم تا حداکثر ۵ میلیارد تومان توسط یکی از نهادهای بانک مرکزی مثلاً «سازمان دولتی بیمه سپرده های بانکی ایران» که به همین منظور بنیان گذاری شده باشد.

پی نوشت

* “Blockchain Technological Transformation Management Ecosystem: Your First Venture Companion.” International Center of Excellence in Humanities, Social Sciences, and Interdisciplinary Studies (ICEHSSIS). Istanbul, Turkey.

REFERENCES

- Cable News Network: CNN. (March 23). Major daily news and analyses. U.S.A.

- Cable News Network: CNN. (March 15, 17, 20). Major daily news and analyses. U.S.A.

- Hamzaee, Reza G. (November 2006). “Modern Banking & Strategic Portfolio Management.” The Journal of Business & Economics Research (JBER), coauthored by Bob Hughs (2nd author), volume 4, No. 11, U.S.A., pp. 85-95.

- Hamzaee, Reza G. (1994). “About the Autonomy of the Federal Reserve System,” National Social Science Journal. U.S.A., pp. 192-206.

- Hamzaee, Reza G. (1992). “An Empirical Perspective of the Fed’s Monetary Policy.” National Social Science Journal. U.S.A., pp. 160-171.

- Book: Hamzaee, Reza G. (1987). Fiscal and Monetary Policy: An International Perspective, Copley Publishing Group, Littleton, Massachusetts, U.S.A.

- Reuters. (March 19, 2023). “Fed, other central banks set joint liquidity operation.”

- Royal, James; Baker, Brian. (March 15, 2023).” How Fed Rate Hikes Impact Stocks, Crypto and Other Investments.” Bankrate. Sponsored by Barclays.

- Statista. (2023). https://www.statista.com/statistics/799197/largest-banks-by-assets-usa/

- The New York Times. (March 20, 2023). “Fate of First Republic Hangs in Balance as Shares Plummet Again: A $30 billion cash infusion and a frantic effort to sell a stake in the bank have done little to calm investors.” U.S.A.

- The Wall Street Journal. (March 20, 2023). “Fed Raised Red Flags on SVB In 2009.” PP. A1, A6

- The Wall Street Journal. (March 17, 2023). “ECM Increases Rates, Despite Lender Woes.” U.S.A., PP. A1, A6.

- Weinberger, Evan. (Feb. 6, 2023). “State Banks’ Crypto Plans Face Hurdles After New Fed Policy.” Banking Law, Bloomberg Law. State Banks’ Crypto Plans Face Hurdles After New Fed Policy (bloomberglaw.com)

- Wilkes, Samuel. (March 15, 2023). “Missing Basel Metric Could Have Revealed SVB Risks.” Risk.net.

https://www.risk.net/regulation/7956250/missing-basel-metric-could-have-shone-light-on-svb-risks

Source: https://www.bis.org/bcbs/basel3.htm

گفت وگو از: مریم سلیمی

منبع : https://www.tasnimnews.com/fa/news/1402/01/07/2871953/5