چشمانداز کنترل نقدینگی در ۱۴۰۲،مهار تورم امکانپذیر است؟

تبلیغات سایت اقتصادی ایران:

به گزارش سایت اقتصادی ایران به نقل از ایبِنا؛ یکی از معیارهای بسیار مهم در تعیین روند اقتصاد، متغیرهای پولی و به طور خاص نقدینگی و پایه پولی هستند. به اعتقاد کارشناسان، تورم به عنوان ریشه بسیاری از مشکلات اقتصادی و غیراقتصادی امروز کشورمان ریشه در عوامل مختلفی دارد که یکی از اصلیترین عوامل آن افزایش بیرویه پایه پولی و نقدینگی در سالیان گذشته بوده است.

قبل از پرداختن به عملکرد یک سال اخیر در این حوزه، یادآوری دو نکته ضروری است؛ نخست اینکه متغیرهایی مانند نقدینگی را متغیرهای انباره میگویند که در طول زمان و به طور پیوسته به ارقام قبلی افزوده میشود. از نظر کارشناسی، توجه صرف به مقدار مطلق متغیرهای انباره در طول دوره مورد بررسی روش دقیقی نیست بلکه آن چه از نظر کارشناسی اهمیت بیشتر دارد، رشد متغیرهای مذکور است.

دوم اینکه تغییر روند این متغیرها با فاصله زمانی از سیاستهای پولی و مالی رخ میدهد؛ لذا آمارهای نهایی با فاصله زمانی منتشر میگردد.

روند کاهشی رشد نقدینگی پس از یک دوره جهش

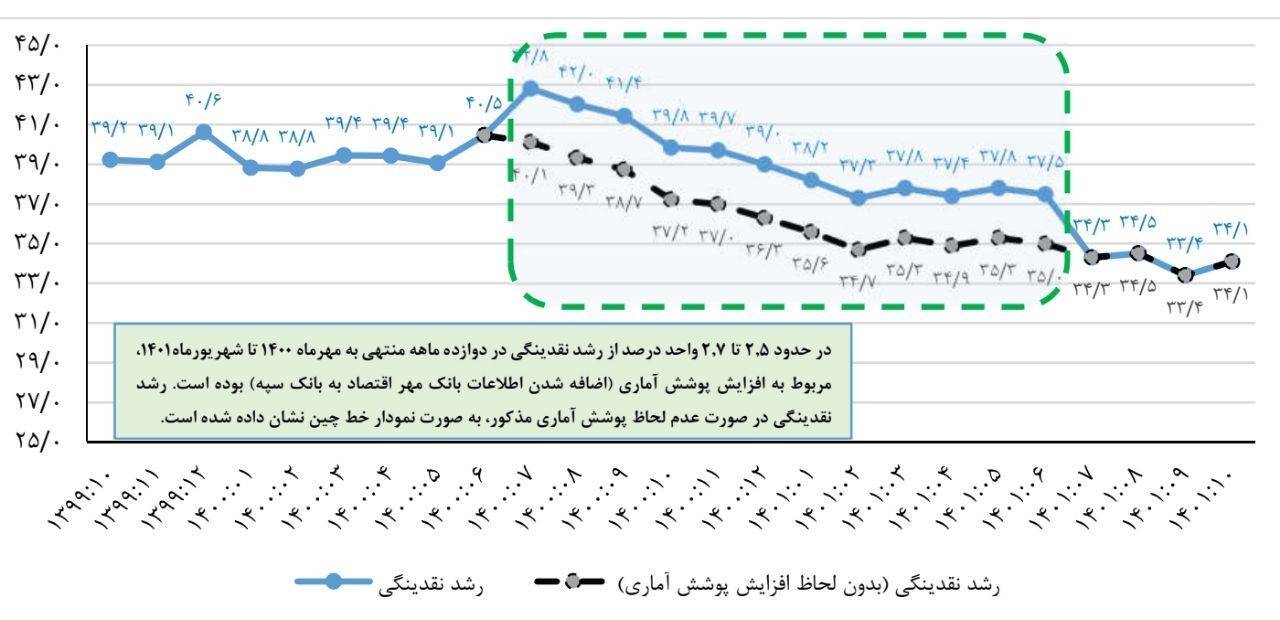

رشد نقدینگی بلندمدت کشور طی دهههای گذشته بین ۲۵ تا ۳۰ درصد نوسان داشته، اما در سالهای پایانی دهه ۹۰ از این میانگین بسیار فراتر رفت و حتی رشدهای بالای ۴۰ درصد را هم تجربه کرد.

دولت سیزدهم که عملاً از نیمه دوم سال ۱۴۰۰ روی کار آمد، سیاستهای سختگیرانهای برای رشد متغیرهای پولی در نظر گرفت که به نظر میرسد توانسته است اسب چموش نقدینگی را تا حدودی مهار کند.

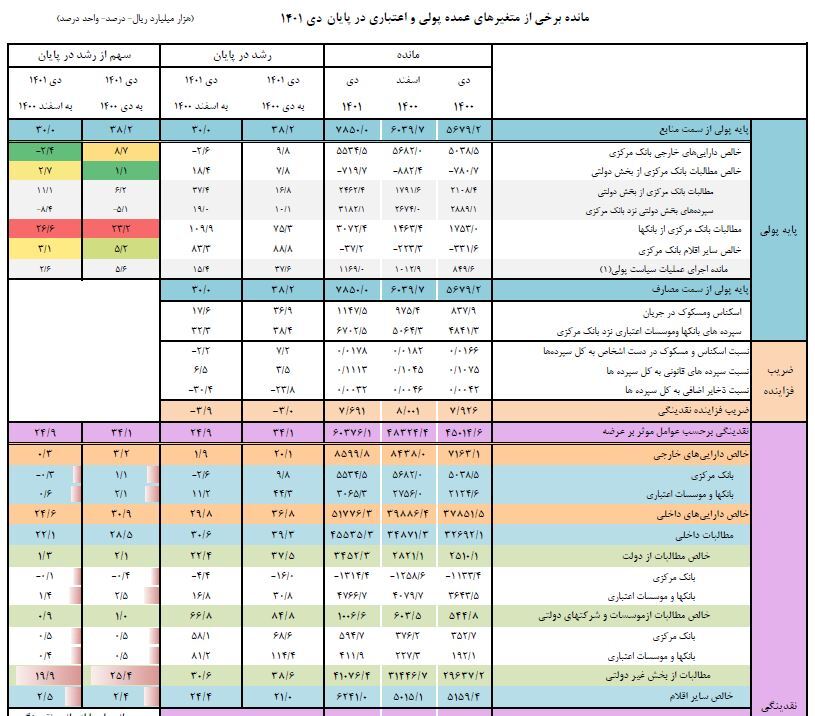

جدیدترین آمارهای نهایی شده نقدینگی در درگاه بانک مرکزی مربوط به دیماه ۱۴۰۱ است. بررسی تحولات نقدینگی در دیماه ۱۴۰۱ حاکی از تداوم روند کاهشی رشد این متغیر همچون ماههای گذشته بوده بهطوریکه حجم نقدینگی در پایان این ماه ۱۴۰۱ به رقم ۶۰۳۷ هزار میلیارد تومان رسید که نسبت به پایان سال ۱۴۰۰ معادل ۲۴٫۹ درصد رشد نشان میدهد. همچنین، نرخ رشد دوازدهماهه نقدینگی از ۳۹٫۸ درصد در پایان دیماه ۱۴۰۰ طی یک روند نزولی به ۳۴٫۱ درصد در پایان دیماه ۱۴۰۱ کاهش یافته است.

البته نباید از این نکته هم غافل بود که بخشی از رشد دوازدهماهه نقدینگی از آغاز به کار دولت سیزدهم (معادل ۲٫۶ واحد درصد) مربوط به اضافه شدن اطلاعات خلاصه دفتر کل داراییها و بدهیهای بانک مهر اقتصاد به اطلاعات خلاصه دفتر کل داراییها و بدهیهای بانک سپه (بهواسطه ادغام) بوده که حتی با در نظر گرفتن این امر نیز رشد دوازدهماهه نقدینگی در پایان دیماه ۱۴۰۱ از کاهش قابل ملاحظهای نسبت به مقطع مشابه سال قبل برخوردار بوده است.

آمادهباش برای نفوذ به کانال رشد ۲۰ درصد

هرچند جدیدترین آمارهای نهایی شده نقدینگی مربوط به دیماه ۱۴۰۱ میباشد، با این حال آمارهای بهمن و اسفند از سوی مسئولان بانک مرکزی اعلام شده که اتفاقاً آمارهای بسیار امیدوارکنندهای است.

بر اساس اعلام معاونت اقتصادی بانک مرکزی، میزان رشد ۱۲ماهه نقدینگی در پایان بهمنماه ۱۴۰۱ نسبت به مدت مشابه سال قبل ۷ درصد کاهش داشت و به ۳۲ درصد رسید.

رئیسکل بانک مرکزی هم در نشست اخیر خود با مدیران عامل بانکها تازهترین آمارهای ۱۲ماهه را اعلام کرده است. فرزین با تأکید بر ضرورت هماهنگی همه دستگاهها برای کنترل تورم و نقدینگی خاطرنشان کرد: در سال ۱۴۰۱ با اعمال سیاستهای پولی و اعتباری مؤثر توسط بانک مرکزی میزان رشد نقدینگی کشور با کاهش ۹ واحد درصدی نسبت به سال ۱۴۰۰ به محدوده ۳۰ درصد رسید.

رئیس شورای پول و اعتبار در ادامه با اشاره به نکته مهمی درباره ارقام نقدینگی یادآور شد: با توجه به نرخ تورم ۴۶٫۵ درصدی میتوان گفت در واقع نرخ رشد واقعی نقدینگی منفی بوده و حجم نقدینگی حقیقی اقتصاد کشور نیز کاهش یافته است. در نتیجه این فرایند، رشد تورم در سال گذشته بیشتر ناشی از انتظارات تورمی، فضای روانی، نوسانات نرخ ارز و برخی عوامل اثرگذار بر افزایش هزینه تولید بنگاهها بوده است.

هدفگذاری ۲۵ درصدی برای ۱۴۰۲

فرزین تأکید کرد: امسال اگر بخواهیم نرخ تورم را کنترل کنیم یکی از متغیرهای کلیدی در این مسیر کنترل نرخ ارز است؛ لذا اگر بتوانیم نرخ ارز را مدیریت کنیم میتوانیم افزایش نقدینگی را نیز کنترل کنیم.

وی افزود: همچنین هدفی که برای رشد نقدینگی برای امسال در نظر گرفته شده است نرخ رشد ۲۵ درصدی است و این هدف با توجه به تحقق هدفگذاری ۳۰ درصدی رشد نقدینگی در سال گذشته، برای امسال قابلیت دستیابی دارد.

کنترل سرعت رشد پایه پولی

نمیتوان آمارهای نقدینگی را بررسی، اما از پایه پولی صرفنظر کرد. جدیدترین آمارهای پایه پولی نیز در درگاه بانک مرکزی مربوط به دیماه است. بر این اساس، پایه پولی در پایان دیماه سال ۱۴۰۱ با رشدی معادل ۳۰ درصد نسبت به پایان سال ۱۴۰۰ به ۷۸۵ هزار میلیارد تومان رسید. همچنین، پایه پولی در دوازدهماهه منتهی به پایان دیماه ۱۴۰۱ معادل ۳۸٫۲ درصد افزایش یافت که نسبت به رشد دوره مشابه سال قبل (۳۵٫۵ درصد)، ۲٫۷ واحد درصد افزایش نشان میدهد.

عوامل مؤثر بر کنترل متغیرهای پولی در ۱۴۰۱

در سال گذشته بهواسطه اهتمام و تمرکز بانک مرکزی بر اجرای سیاست کنترل مقداری رشد ترازنامه بانکها و افزایش نسبت سپرده قانونی بانکهایی که از نسبتهای ابلاغی تخطی کردند، رشد خلق پول بانکها و به تبع آن رشد نقدینگی به میزان قابل توجهی کنترل شد.

نهایتاً چند اتفاق مهم دستبهدست هم داد تا افسار رشد نقدینگی و پایه پولی در ۱۴۰۱ تا حدودی کشیده شود و چشمانداز امیدوارکنندهای پیدا کنند. البته برخی اتفاقات نیز موجب شد امکان کاهش بیشتر این نرخها میسر نگردد که در ادامه به آنها نیز میپردازیم.

مردمیسازی یارانهها

یکی از تصمیمات مهم دولت در ۱۴۰۱، اجرای طرح مردمیسازی و توزیع عادلانه یارانهها و حذف ارز ترجیحی در بهار امسال بود که موجب فساد گستردهای شده بود. به همین علت متأثر از تأمین اعتبارات ارزی مورد نیاز وزارت جهاد کشاورزی و وزارت بهداشت، درمان و آموزش پزشکی توسط بانک مرکزی به منظور جبران و هموارسازی آثار حذف تخصیص ارز ترجیحی به ترتیب برای واردات نهادههای کشاورزی، کالاهای اساسی و دارو (بهواسطه اجرای طرح مردمیسازی و توزیع عادلانه یارانهها) پایه پولی به طور مقطعی افزایش یافت. اما علیرغم اجرای طرح مردمیسازی و توزیع عادلانه یارانهها و حذف ارز ترجیحی و واریز یارانه نقدی، متغیرهای مذکور کماکان در مسیر کاهشی خود قرار گرفت.

کنترل مقداری ترازنامه بانکها

یکی از اقدامات مهمی که در سال گذشته شدت رشد متغیرهای پولی را کنترل کرد، اهتمام و تمرکز بانک مرکزی بر اجرای سیاست کنترل مقداری رشد ترازنامه بانکها بود. بانک مرکزی بسته به عملکرد بانکها، سقف ۱٫۵ تا ۲٫۵ درصدی را برای رشد ترازنامهها در نظر گرفت و برای ضمانت رعایت این سقف، سپرده قانونی بانکهایی که از نسبتهای ابلاغی تخطی کردند را بعضاً تا ۱۵ درصد هم افزایش داد. این اقدام نقش مهمی در کنترل رشد خلق پول بانکها و به تبع آن رشد نقدینگی داشت.

استقراض؛ خط قرمز دولت

یک اتفاق کمسابقه دیگر، پرهیز دولت از یک حق قانونی بود که هرچند کار دولت را در اداره امور دشوار کرد؛ اما اقتصاد کشور را از عوارض تورمی آن مصون کرد. دولتها هر ساله میتوانستند بخشی از بودجه را بهصورت تنخواه از بانک مرکزی قرض بگیرند و در پایان سال تسویه کنند که البته عوارض تورمی در پی داشت، اما با تأکید رئیسجمهور و خط قرمز اعلام شدن استقراض از بانک مرکزی، بر اساس اعلام مسئولان، دولت در سالی که گذشت از این امکان قانونی صرفنظر کرد. دولت سیزدهم در نیمه دوم سال ۱۴۰۰ نیز بیش از ۵۰ هزار میلیارد تومان تنخواهی که دولت قبل در نیمه اول ۱۴۰۰ دریافت کرده بود را هم تسویه کرده بود.

اوراق گام

دولت سیزدهم در راستای سیاستهای کاهش تورم از مسیر کنترل پایه پولی و نقدینگی، مجموعهای از ابتکارات را در سال ۱۴۰۱ به کار گرفت که از جمله آنها استفاده از روشهای اعتباری تأمین مالی به جای مراجعه مستقیم فعالان اقتصادی به بانک و تأمین مالی نقدی بود.

تأمین مالی زنجیرهای تولید در قالب اوراق گام یکی از اقدامات ویژه دولت برای تأمین مالی خصوصاً برای بنگاههای بزرگ بود. بر اساس جدیدترین آمار، تا آذرماه ۱۴۰۱ بالغ بر ۴۵ هزار میلیارد تومان اوراق توسط پانزده بانک منتشر شده که همچنان این رقم تا پایان سال افزایشی بود.

اقدام دیگر، تسهیل تأمین مالی از طریق بازار سرمایه بود. شرکتهایی که ممکن بود مدتهای طولانی در صف تسهیلات بمانند، توانستند با استفاده از ظرفیت بازار سرمایه و ابزارهای عرضههای اولیه و IPO تأمین مالی کنند. بهاینترتیب فشار به بانکها برای تأمین مالی نقدی بنگاهها و نیاز به خلق پول بانکی کاهش یافت.

تأمین مالی فکتورینگ

در ادامه توسعه روشهای تأمین مالی اعتباری، رونمایی از سامانه فکتورینگ (ثبت واگذاری مطالبات قراردادی) در روزهای پایانی سال ۱۴۰۱ بود که آثار آن در سال آینده نمایان میشود. یکی از دستاوردهای مهم در حوزه فکتورینگ این است که حسابهای دریافتنی را میتوان بهعنوان پشتوانه تأمین مالی یا مبنای تأمین مالی در نظر گرفت. این رویکرد جدید ظرفیت بزرگی را پیش روی بنگاهها برای تأمین مالی قرار میدهد.

به گفته کارشناسان، این روش یکی از ابزارهایی است که میتواند به توسعه تأمین مالی زنجیره تأمین منجر شود و یکی از کارکردهای آن، فاصله گرفتن از ابزارهای تأمین مالی نقدی و حرکت به سمت ابزارهای اعتباری است که میتواند به کاهش هزینههای تأمین مالی بنگاهها کمک کند.

ساماندهی ناترازی بانکها

در سالیان گذشته یکی از مجاری خلق پول بانکی، ناترازی بانکها و مراجعه گاه و بیگاه آنان به بانک مرکزی و اضافه برداشت از منابع این بانک بوده است. اما پس از دستورالعمل سیاستگذار پولی و مشروط شدن اضافه برداشتها به تودیع وثیقه نزد بانک مرکزی، حیاط خلوت بانکها به محل حسابرسی آنها تبدیل شد و بانکها دیگر نتوانستند همچون گذشته کسری منابع خود را با فشار بر منابع تورمزا جبران کنند.

حالا بانک مرکزی برای تکمیل اقدامی که از سال گذشته آغاز کرده، به بانکهای ناتراز ۶ ماه فرصت داده تا وضعیت خود را اصلاح کنند وگرنه درباره آنها از سازوکار گزیر استفاده خواهد شد و ممکن است به سمت انحلال بروند.

محمدرضا فرزین؛ رئیسکل بانک مرکزی هفته گذشته این هشدار را به مدیران عامل بانکها اعلام و با آنان اتمام حجت کرد که تا شهریورماه برای تعیین تکلیف کفایت سرمایه و ناترازی خود فرصت دارند.

به نظر میرسد با تدابیر و جدیت بانک مرکزی و مجموعه دولت باید منتظر فصل جدیدی در کارایی نظام بانکی– به عنوان یکی از ارکان اصلاحات اقتصادی کشور – باشیم.