همه سرمایهای دارند که برای روز مبادا کنار گذاشته باشند. البته سعی کردهاند این سرمایه را به نحوی ذخیره کنند که بهتر است. هم از نظر امنیت و هم از نظر حفظ ارزش. برخی طلا و ارز خریدهاند، برخی زمین و ملک، برخی هم گذاشتهاند توی بانک. این مقاله برای آنهایی است که بانک را انتخاب کردهاند، آیا راهی مشابه بانک ولی بهتر از آن وجود ندارد؟ به عبارتی به نظرتان بانک بهتر است یا صندوق سرمایه گذاری؟ در این مقاله تفاوت صندوق سرمایه گذاری با سپرده بانکی را بررسی میکنیم.

بانک، مطمئن اما کم بازده

بانکها را قدیمالایام برای حفظ امنیت سرمایههای نقد مردم ساخته شدند، از آن زمان سرقتهای مسلحانه فیلمهای وسترن و چند موسسه مالی و اعتباری غیرمجاز که بگذریم، بقیه بانکها این وظیفه را به خوبی انجام دادهاند. حتی در کنار حفظ امنیت، آپشنهای دیگری هم داشتهاند، مثلا سود سالیانه، پرداخت تسهیلات به صورت وام، قرعهکشیهایی با جوایز نفیس و ارزنده و …

از طرف دیگر بانکها پوشش دهنده تمام و کمال ریسک بودهاند. یعنی کسی که پولش را میگذاشت توی بانک خیالش از بابت اینکه هر وقت پولش را بخواهد میتواند آن را بردارد راحت بود. پس تا اینجا میدانیم بانکها یک سری قابلیت دارند که مهمترینشان همین پایین بودن ریسک است.

خب، حالا اگر گزینه دیگری باشد که ریسکش به همان مقدار ریسک بانکی، ولی سود بیشتری داشته باشد، باز هم سرمایهگذاری در بانک را ترجیح میدهید و حاضرید سرمایهتان باز هم توی بانک بماند؟ برای شروع سوددهی بانک را بررسی میکنیم و بعد از آن سراغ گزینه پیشنهادی و مقایسه آن با بانک میرویم.

سود سپرده های بانکی چقدر است؟

بیشترین سود سپرده بانکی در سال ۹۸ که توسط بانک مرکزی اعلام شده بود، ۱۰ درصد برای حساب کوتاه مدت و ۱۵ درصد برای حساب بلند مدت یک ساله بوده است. البته بانک مرکزی مجوز افزایش سود بانکی برای حسابهای با سود بالای ۲۰ درصد را هم داده است.

بنابراین بیشترین نرخ سودهای بانکی در سال ۹۸، به شکل زیر بوده است:

| بانک | سود کوتاه مدت (درصد) |

| آینده | ۲۰ |

| پارسیان | ۲۰ |

| مهر اقتصاد | ۲۰ |

| ایرانزمین | ۱۸ |

| سرمایه | ۱۸ |

| مسکن | ۱۵ |

| موسسه نور | ۲۰ |

| موسسه کوثر | ۱۹٫۹۹ |

از طرف دیگر بیشترین نرخ سود حسابهای بلند مدت یک ساله هم از این قرار بوده است:

| بانک | سود بلند مدت (درصد) |

| گردشگری | ۲۰ |

| اقتصاد نوین | ۲۰ |

| ایران زمین | ۲۰ |

| تجارت | ۲۰ |

| دی | ۲۰ |

| سامان | ۲۰ |

| سرمایه | ۲۰ |

| شهر | ۲۰ |

به این ترتیب اگر کسی ۱۰ میلیون تومان سرمایهاش را در یکی از بانکها میگذاشت، بعد از یک سال ۲ میلیون تومان سود از این سپردهگذاری عایدش میشد و سرمایهاش به ۱۲ میلیون تومان میرسید.

بازدهی صندوق های سرمایه گذاری درآمد ثابت چقدر است؟

آن گزینه دیگر سرمایهگذاری، صندوق های سرمایه گذاری بودند که قرار شد بعد از بررسی سودهای بانکی، سود صندوقهای سرمایهگذاری را بررسی کنیم. در ایران چند مدل صندوق سرمایه گذاری وجود دارد، اما شبیهترین نوع آنها به بانک که از لحاظ ریسک و امنیت سرمایهگذاری تقریبا در یک سطح قرار دارند، صندوق های سرمایه گذاری با درآمد ثابت هستند.

به همین دلیل است که این نوع صندوقها طرفداران بیشتری نسبت به دیگر انواع صندوقها دارند. یعنی از ۲۰۱ صندوق سرمایه گذاری که تا پایان سال ۹۸ فعال بودهاند، ۷۹تایشان صندوق درآمد ثابت هستند.

مهم ترین تفاوت صندوق سرمایه گذاری درآمد ثابت با بانک بازدهی آن است.

صندوق های سرمایه گذاری با درآمد ثابت سود ماهیانه و تقریبا ثابتی را به سرمایهگذاران خود میدهند و برخی از آنها این سود را در دورههای یک ماهه، سه ماهه و … پرداخت میکنند. برای همین است که نزدیکترین گزینه سرمایهگذاری به بانکها محسوب میشوند و اگر بخواهند سود سپردهگذاری را با سود سرمایهگذاری مقایسه کنند، سراغ این صندوقها میروند.

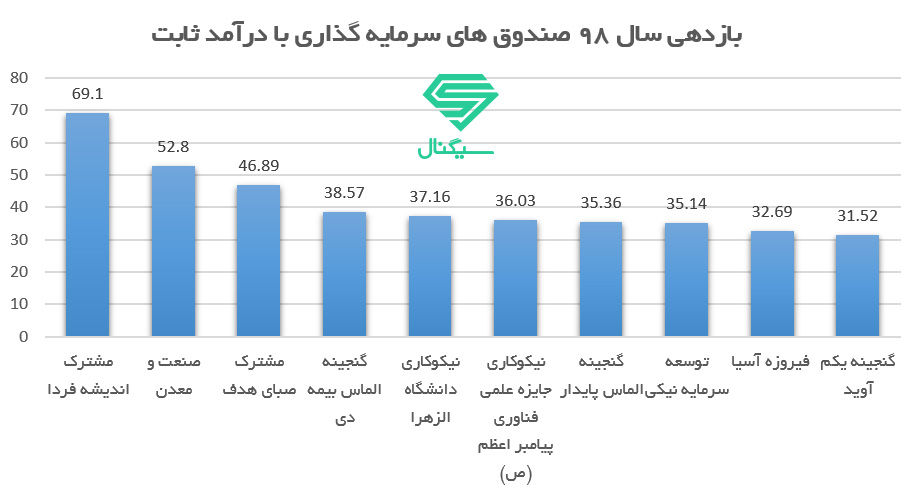

صندوق های درآمد ثابت نسبت به دیگر انواع صندوق های سرمایه گذاری کم ریسکتر هستند و به همین میزان سوددهی کمتری نیز دارند. با این حال سوددهی آنها نسبت به بانک ها بیشتر است و برای مقایسه این موضوع میتوان به جدول زیر که میزان سوددهی ۱۰ صندوق درآمد ثابت برتر در سال ۹۸ را نشان میدهد، استناد کرد:

| نام صندوق | سود محقق شده سالیانه (درصد) | معادل سالیانه (درصد) | بازدهی ماه (درصد) |

| مشترک اندیشه فردا | ۶۹٫۱۰ | ۸۸٫۸ | ۷٫۴ |

| صندوق سرمایهگذاری مشترک صنعت و معدن | ۵۲٫۸۰ | ۷۳٫۰۸ | ۶٫۰۹ |

| مشترک صبای هدف | ۴۶٫۸۹ | ۷۲٫۳۶ | ۶٫۰۳ |

| گنجینه الماس بیمه دی | ۳۸٫۵۷ | ۱۲ | ۱ |

| نیکوکاری دانشگاه الزهرا | ۳۷٫۱۶ | ۴۶٫۴۴ | ۳٫۸۷ |

| نیکوکاری جایزه علمی فناوری پیامبر اعظم (ص) | ۳۶٫۰۳ | ۲۸٫۴۴ | ۲٫۳۷ |

| گنجینه الماس پایدار | ۳۵٫۳۶ | ۲۳٫۵۲ | ۱٫۹۶ |

| توسعه سرمایه نیکی | ۳۵٫۱۴ | ۳۰٫۹۶ | ۲٫۵۸ |

| با درآمد ثابت فیروزه آسیا | ۳۲٫۶۹ | ۴۷٫۴ | ۳٫۹۵ |

| صندوق سرمایهگذاری گنجینه یکم آوید | ۳۱٫۵۲ | ۴۶٫۰۸ | ۳٫۸۴ |

ستون سود معادل سالیانه در این جدول بر اساس سود ماهیانه (که در اینجا سود شهریورماه ۹۸ در نظر گرفته شده) بدست میآید. به این صورت که اگر این سود در تمام ایام سال تکرار میشد، سود سالیانه چه میزان میشد. این سود را برای پیش بینی حدود سود سالیانه صندوق محاسبه میکنند تا دید بهتری برای مقایسه به سرمایهگذاران بدهند. هرچند که بدست آوردن سود یک ماه در تمام ماههای سال امکان پذیر نیست و همیشه نوساناتی وجود دارند.

اما ستون سود محقق شده سالیانه همان میزان سودی است که صندوق در طول سال گذشته داشته و از این جهت مورد مناسبی برای مقایسه میزان سوددهی صندوق های درآمد ثابت با سوددهی بانکها است. با توجه به جدول، صندوق درآمد ثابت مشترک اندیشه فردا بیشترین سوددهی را در میان صندوق های درآمد ثابت داشته است.

نمودار زیر هم مربوط به جدول ۱۰ صندوق درآمد ثابت برتر در سال گذشته است:

البته لازم به ذکر است که میزان سوددهی همه صندوقها با هم برابر نیست و ممکن است یک صندوق عملکرد خوبی داشته باشد و سود بالایی را کسب کند، از طرف دیگر ممکن است صندوقی عملکرد مناسب نداشته و سوددهیاش از سود سالیانه بانکها کمی پایینتر شود. با این حال میانگین سوددهی صندوق های درآمد ثابت در سال گذشته ۲۵ درصد بوده است.

همچنین باید بدانید که برخی از صندوق های درآمد ثابت پرداخت سود ندارند و سرمایهگذار تنها از افزایش قیمت هر واحد سرمایه گذاری صندوق سود میبرد. یعنی واحد سرمایه گذاری را به قیمتی میخرد و بعد از مدتی که قیمت آن افزایش یافت میتواند بفروشد و از این طریق سود ببرد.

در میان صندوق های درآمد ثابت، کمترین سوددهی سالیانه متعلق به صندوق نیکوکاری ورزشی پرسپولیس با سود ۴٫۸ درصدی بود و بیشترین میزان سوددهی سالیانه هم به صندوق سرمایه گذاری با درآمد ثابت مشترک اندیشه فردا با ۶۹٫۱۲ درصد تعلق داشت.

به این ترتیب سرمایهگذاری در صندوق های درآمد ثابت نیز اندکی ریسک دارد، ولی این ریسک در مقابل میزان سوددهی آنها قابل اغماض است. یعنی ممکن است کسی سوددهی کمتر از بانک چند صندوق خاص را ببیند، اما از طرف دیگر باید میزان سوددهی خیلی بیشتر چند صندوق دیگر را هم مورد توجه داشته باشد.

به علاوه اینکه از بین ۷۹ صندوق درآمد ثابت فعال در کشور (اگر صندوق های نیکوکاری را در نظر نگیریم) تنها ۹ صندوق سوددهی سالیانه کمتر از ۲۰ درصد داشتهاند.

صندوق های سرمایه گذاری بانکها

پس از بررسی تفاوت صندوق سرمایه گذاری درآمد ثابت با بانک، در کنار صندوق های سرمایه گذاری درآمد ثابت، صندوق های سرمایه بانکی هم برای کسانی که به دنبال سرمایهگذاری کم ریسک هستند، پیشنهاد میشوند. این صندوقها به طور مفصل در مقاله «آشنایی با صندوق های سرمایه گذاری بانک» معرفی شدند.

در آنجا گفتیم که این صندوقها توسط بانک یا موسسات مالی تاسیس میشوند و از انواع مختلف صندوقهای سهامی، مختلط و درآمد ثابت هستند. برای همین بانک مورد نظر پشتیبان نقدشوندگی این صندوقها هستند و از این بابت خیال سرمایهگذاران راحت است.

در جدول زیر میزان سوددهی سال گذشته چند صندوق درآمد ثابت که توسط کارگزاریهای مرتبط با بانکهای کشور ایجاد شدهاند، آوردهایم:

| نام صندوق | سود پرداختی آخرین ماه (معادل سالیانه) |

| بانک حکمت ایرانیان (حکمت آشنا) | ۲۰٫۹۱ % |

| بانک حکمت ایرانیان (امین آشنا) | ۲۴٫۶۹ % |

| بانک آینده (گسترش فردای ایرانیان) | ۲۴٫۸۲ % |

| بانک دی (ارزش آفرینان دی) | ۲۱٫۹۸ % |

| بانک سرمایه (نهال سرمایه ایرانیان) | ۲۱٫۸۴ % |

| بانک سپه (گنجینه امید ایرانیان) | ۲۱٫۶۶ % |

| موسسه اعتباری ملل (اعتماد ملل) | ۲۲٫۲۶ % |

| بانک توسعه صادرات (آرمانی) | ۲۱٫۲۷ % |

قدرت و سرعت نقدشوندگی

یکی از فاکتورهای مهم برای سرمایهگذاران، قدرت نقدشوندگی است. کسی که پولش را در بانک میگذارد میتواند هر زمان که نیاز پیدا کرد، سرمایهاش را برداشت و خرج کند. سرعت نقدشوندگی بانکها در حد کارت به کارت اینترنتی یا برداشت از عابر بانک سریع و آنی است. اما این موضوع در صندوقهای سرمایهگذاری (تمام انواع آن) به این سرعت نیست و بسته به صندوق، بین یک تا چند روز کاری زمان میبرد.

البته قدرت نقدشوندگی صندوقها هم مانند بانکهاست و سرمایهگذاران از این جهت هیچ نگرانی نخواهند داشت و مشکل فقط زمان واریز وجه نقد به حسابشان است که بین یک تا چند روز کاری زمان میبرد.

نتیجهگیری

حالا که تفاوت صندوق سرمایه گذاری با سپرده بانکی را بررسی کردیم، اگر قصد گرفتن وام از سپردهگذاری در بانک ندارید، یا حتی به این فکر کردهاید که وام بگیرید و وام را بگذارید در حساب بانکی تا با سود ماهیانه آن قسطهای وام را بدهید و در نهایت مبلغ وام برای خودتان بماند، بهتر است کمی دست نگه دارید و به گزینههای بهتر سرمایهگذاری که تفاوت چندانی با بانک ندارند ولی سوددهی بیشتری عایدتان میشود هم فکر کنید.

منبع : https://isignal.ir/tutorial